Калькулирование себестоимости продукции

Содержание:

- О принципах и объектах калькулирования

- Определяем цену отгрузки

- Пример расчета себестоимости продукции на производстве с образцом в Excel

- Страховые взносы

- Формулы полной и производственной себестоимости

- Себестоимость: основное понятие

- Пример калькуляции себестоимости

- Управление себестоимостью продукции предприятия

- Закладываем прибыль

- Классификация затрат относительно задач собственника бизнеса или управленца

- Схема расчета с формулой

- Продолжение калькуляции: распределение косвенных затрат

О принципах и объектах калькулирования

Следующие принципы становятся главными для калькулирования, вне зависимости от особенностей конкретного предприятия:

Научное обоснование для любых затрат

В некоторых отраслях промышленности это важно для разработки соответствующих рекомендаций.

Точное установление объектов, единиц измерения. Во многих случаях объекты учёта для различных сфер деятельности не совпадают друг с другом.

От особенностей производства зависит выбор конкретной единицы измерения.

Кроме того, важно выбирать конкретный метод распределения расходов, относящихся к косвенным. Иначе себестоимость единицы продукции невозможно будет определить правильно

Предприятие выбирает подходящий метод самостоятельно. Результаты исследований записываются в учётной политике. Главное – не менять их хотя бы на протяжении одного финансового года.

Затраты должны чётко разграничиваться по периодам. Главный принцип – так называемый принцип начисления. Ведь операции часто оформляются в момент перечисления, и с денежными потоками могут не увязываться. Потому и приходится разбираться в том, что такое точная калькуляция.

Методы калькуляции

Определяем цену отгрузки

На следующем этапе определяем цену отгрузки — суммируем себестоимость и прибыль и накручиваем на полученную сумму ставку НДС 18 %:

цена отгрузки с завода-изготовителя = (16,41 руб. + 1,60 руб. + 0,90 руб.) × (1 + 18 %) = 22,31 руб. (с учетом самовывоза товара со склада завода-изготовителя).

На основании этой цены изготовитель может позиционировать свой товар на полке:

1) добавив к цене завода-изготовителя наценку дистрибьютора, получим базовую цену дистрибьютора, по которой он предлагает товар розничный покупателям. В нашем варианте мы запланировали 22 %. Наценка может быть и меньше, и больше — все зависит от переговоров с дистрибьютором и его желаний, зависящих также от различных факторов (финансового состояния дистрибьютора, известности товара, наличия маркетинга на продвижение и др.). В случае согласия дистрибьютора на предлагаемую наценку цена отгрузки в розницу составит 27,22 руб. (22,31 руб. × (1 + 22 %));

2) добавив к цене дистрибьютора стандартную розничную наценку 25 %, получим среднюю цену на полке в традиционной рознице — 34 руб. (27,22 руб. × (1 + 25 %)).

К сведению

Для снижения полочных цен производитель на первых этапах ввода товара на потребительский рынок может отказываться от своей прибыли, а иногда даже уменьшать сумму косвенных расходов в себестоимости (тем самым по факту производя товар в ноль или минус).

Мы рассмотрели упрощенный процесс формирования цены — от калькуляции до ценового розничного позиционирования, которое может, конечно же, разнится в зависимости от отрасли, товара, региона производства и сбыта, конкурентной среды и многого другого. Но принципы формирования остаются прежними — меняются только проценты наценки и рентабельность.

Пример расчета себестоимости продукции на производстве с образцом в Excel

Процедуру калькулирования себестоимости продукции мы визуализировали в простой по структуре таблице в Excel, куда можно вписывать свои данные.

В нее при необходимости можно добавлять строки. При этом не забывайте проверять суммирующие формулы.

Для лучшего понимания в таблице приведен пример расчета калькуляции себестоимости продукции по второму виду хлеба из нашего примера — батону с отрубями.

Источником данных для применения таблицы могут служить технологические и калькуляционные карты, результаты контрольных замеров и взвешиваний, документы на закупки, ведомости по расчету зарплаты и прочая первичка, на основе которой рассчитываются требующиеся данные.

ВАЖНО! Два раздела таблицы посвящены производственной себестоимости. Не забывайте, что, помимо нее, есть и другие расходы, формирующие полную себестоимость продаж

Например, зарплата административного персонала, расходы на хранение и доставку готовой продукции, рекламу и т. п.

Все эти расходы также косвенные, и их часто следует учитывать в управленческих целях. Например, для определения правильной отпускной цены. В зависимости от того, хотите вы объединить все косвенные расходы или рассчитать отдельно производственную и полную себестоимость, вы можете, соответственно, либо добавить упомянутые расходы в общий второй раздел таблицы, либо скопировать второй раздел и внести в него данные отдельно по тому же принципу распределения.

Узнайте больше об использовании счетов бухгалтерского учета при расчете себестоимости продукции из статей:

- «Счет 20 «Основное производство» в бухгалтерском учете»;

- «Счет 40 «Выпуск готовой продукции (работ, услуг)» в бухгалтерском учете».

***

Расчет стоимости продукции возможен в разных целях. В их числе формирование корректной отпускной цены на основе данных по себестоимости производимых изделий. Такая себестоимость складывается из прямых расходов и доли косвенных затрат.

***

Еще больше материалов по теме в рубрике «Бухгалтерский учет».

Страховые взносы

Страховые взносы уплачиваются в:

- Пенсионный фонд РФ (ПФР) — на обязательное пенсионное страхование;

- Фонд социального страхования РФ (ФСС РФ) — на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, а также на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний;

- Федеральный фонд обязательного медицинского страхования (ФФОМС) — на обязательное медицинское страхование.

В соответствии с законодательством Российской Федерации тариф страховых взносов для ООО «Альфа» составляет 30 %, в том числе:

- в ПФР — 22 %;

- в ФСС РФ — 2,9 %;

- в ФФОМС — 5,1 %.

К сведению

При условии достижения базы начисления страховых взносов в пользу конкретного работника в течение года применяется регресс:

- свыше 711 000 руб. в ПФР тариф составит 10 %;

- свыше 670 000 руб. в ФФОМС — 0 %.

Предельной величины базы в отношении взносов в ФФОМ нет, в любом случае тариф составляет 5,1 %.

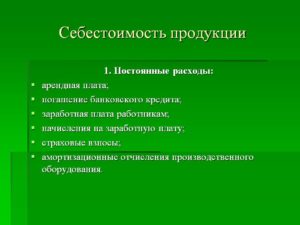

Формулы полной и производственной себестоимости

Издержки предприятия могут классифицироваться по-разному. Тут все зависит от объемов производства, количества готовой продукции, сложности расчетов и многих других факторов. Обычно используются виды себестоимости, разделяемые в зависимости от статей калькуляции. Как рассчитать себестоимость продукции в таком случае? Нужно руководствоваться определениями.

Например, производственная себестоимость рассчитывается по следующей формуле:

На конкретном предприятии этот вид себестоимости может рассчитываться по более сложной формуле. Есть и другая, более актуальная для Ивана Сергеевича, формула для расчета производственной себестоимости:

Если же предприятию нужна полная себестоимость, формула ее расчета будет несколько иной:

В реализационные затраты включают расходы на упаковку, хранение, транспортировку и рекламу – то есть, все то, что связано с продажей готового изделия.

Чтобы понять, как рассчитать себестоимость огурцов, рассмотрим, как производится калькуляция себестоимости на примере других предприятий.

Пример расчета производственной и полной себестоимости

На предприятии «Интегра» за год было произведено 2 миллиона бутылок моющих средств. Перечень затрат за этот период известен. Какой будет производственная и полная фактическая себестоимость всей партии и единицы товара? Так как в производственную себестоимость не включаются расходы на рекламу, то конечный ее размер будет рассчитываться первым. А потом уже будет вычисляться полная себестоимость. Расчет себестоимости продукции приведем в табличном виде:

| Затраты на всю продукцию | Затраты на единицу товара | |

| Статьи затрат производственной себестоимости | ||

| закупка материалов | 20 000 000 рублей | 10 рублей |

| амортизационные отчисления с используемых основных средств | 120 000 рублей | 0,06 рублей |

| затраты на устранение поломок | 100 000 рублей | 0,05 рублей |

| заработная плата рабочим, включая страховые взносы | 2 500 000 рублей | 1,25 рублей |

| заработная плата управляющему | 500 000 рублей | 0,25 рублей |

| аренда производственного помещения | 1 000 000 рублей | 0,5 рублей |

| налоги | 3 000 000 рублей | 1,5 рубля |

| Производственная себестоимость | 27 220 000 рублей | 13,61 рубля |

| Реализационные затраты | ||

| закупка упаковочных материалов | 100 000 рублей | 0,05 рублей |

| заработная плата мерчендайзеру | 300 000 рублей | 0,15 рублей |

| реклама товара | 100 000 рублей | 0,05 рублей |

| Реализационные затраты | 500 000 рублей | 0,25 рублей |

| Полная себестоимость | 27 720 000 рублей | 13,86 рублей |

По полученным данным можно определить соотношение реализационных и производственных затрат на единицу продукции. В рассмотренном примере производственные затраты составят 98,2%, а реализационные – 1,8%. Следовательно, предприятию нужно работать над эффективностью производства.

Расчет плановой полной себестоимости

Иногда предприятие хочет рассчитать плановую себестоимость продукции, чтобы определиться с ее ценой, объемами производства. Нередко это позволяет найти наиболее прибыльный вариант. В этом случае расчет себестоимости продукции производится на основании затрат прошлых периодов, нормативных данных или подсчетов, представленных в бизнес-плане. Тогда полная себестоимость рассчитывается путем калькуляции следующих видов издержек:

- прямые;

- косвенные;

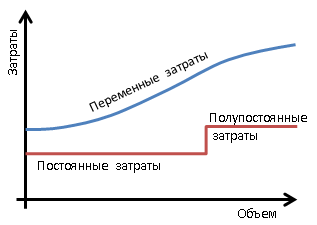

- постоянные (не зависящие от объемов производства в среднесрочном периоде);

- переменные (напрямую зависящие от объемов производства).

Сама же калькуляция себестоимости производится по следующей формуле:

Пример. Завод «Кожтехно» производит кожаные сумки – по 2 000 штук в месяц. На закупку сырья для 1 сумки уходит 100 рублей. Дополнительно предприятие несет иные расходы:

- арендная плата – 50 000 рублей;

- амортизация – 15 000 рублей;

- заработная плата рабочим, взносы и налоги – 400 000 рублей;

- затраты на реализацию – 70 000 рублей.

Для начала нужно рассчитать совокупные производственные затраты за месяц: 50 000 + 15 000 + 400 000 + 100*2000 = 665 000 рублей. Отсюда полная себестоимость единицы продукции будет равна: (665 000 + 70 000)/2 000 = 367,5 рублей.

Себестоимость: основное понятие

При работе с себестоимостью опираются на текущие затраты предприятия, возникших по причине организации производственных процессов, реализации продуктов.

Себестоимость у компаний бывает двух разновидностей:

- Согласно планам.

- По факту.

Себестоимость планового типа зависит от уровня по себестоимости продукции, который предполагается. Измерения проводятся по определённым временным промежуткам. В данном случае предполагается использование следующих показателей:

- Расходные нормы по материалам.

- Сырьё.

- Трудозатраты.

- Оборудование.

Себестоимость по факту – показатель, связанный с производственными показателями, существующими сейчас. Отдельно определяют уровень затрат, требуемый для создания единицы продукции. Образец excel с расчётами можно скачать у нас.

Калькуляция используется для того, чтобы вычислить точные цифры. При этом применяются специальные статьи, определяющие вид затрат. Виды таких статей тоже зависят от нескольких факторов:

- Выпускаемая продукция вместе с характерными особенностями.

- Процессы производства, их специфика.

- Отрасль хозяйства, для которой работает предприятие. Пример легко скачать на нашем сайте.

Пример калькуляции себестоимости

Компания занимается производством межкомнатных дверей. Расчеты проводятся следующим образом:

- Расход сырья. Нужно учесть затраты на единицу сырья. Для производства понадобится 6,8 единиц стекла. Цена на единицу равна 85 рублей. Стоимость нужно умножить на число единиц (85*6,8). Расчеты выполняются в отношении не только стекла, но и дерева, лакокрасочной продукции, комплектующих.

- Затраты электроэнергии. Сначала рассчитывается количество электроэнергии, нужной для освещения производственного помещения, работы оборудования. Потом определяется стоимость 1 кВт. Затем объем энергии умножается на стоимость одной единицы.

- Оплата работы трудящихся. Нужно определить зарплату всех сотрудников, выплачиваемую за весь заказ, а затем разделить ее на число дверей. В учитываемую зарплату входят различные доплаты.

- Ремонт. Трата на текущие ремонтные работы и обслуживание используемой техники делятся на число дверей.

- Целевые траты. К целевым затратам относится заработок руководителей, расходы по содержанию помещения. Этот показатель нужно разделить на число дверей.

- Коммерческие траты. К ним относятся траты на рекламу, доставку. Этот показатель аналогичным образом делится на количество дверей.

Все полученные значения нужно сложить. Полученное число – это и есть себестоимость.

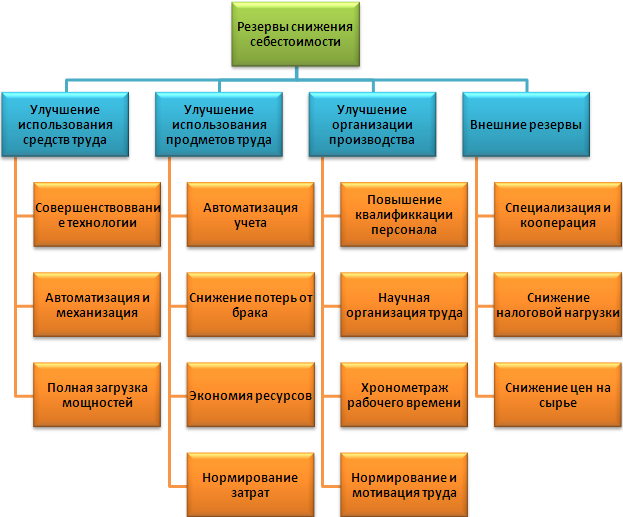

Управление себестоимостью продукции предприятия

Управление себестоимостью – четко организованная работа на всех этапах формирования этой величины, среди основных задач которой можно назвать:

- Исчисление себестоимости всех видов продукции на каждом этапе ее изготовления;

- Определение структуры себестоимости разных видов продукции;

- Выявление отклонений элементов себестоимости от соответствующих плановых показателей;

- Изучение динамики стоимости изготовления отдельных видов товаров с анализом причин этих перемен.

Наконец, основной целью управления себестоимостью в организации является поиск резервов ее снижения. Такая экономия в разных случаях может быть достигнута, например, путем:

- Совершенствования технической базы предприятия;

- Улучшения в области организации производственного процесса и трудовой деятельности;

- Освоения прогрессивных производств;

- Изменения структуры и особенностей продукта;

- Поиска поставщиков, предлагающих более выгодные прейскуранты;

- Использования отходов производства в качестве производственных материалов и т.д.

Закладываем прибыль

Один из самых важных этапов с точки зрения формирования цены продукции и рентабельности работы предприятия. Прибыль должна покрывать косвенные расходы предприятия.

В зависимости от системы управления прибылью и ценой на предприятии применяются различные варианты распределения косвенных расходов. Как правило, используются следующие данные:

годовой план производства в целом по предприятию. Используют в основном годовую модель производства, так как по месяцам объемы производства могут разниться в зависимости от сезонности и спроса в конкретный месяц. По годовому плану выводят среднемесячную модель и ее берут за основу моделирования и планирования;

среднемесячная сумма постоянных расходов предприятия, то есть тех косвенных расходов, которые необходимо распределить на выпускаемую продукцию.

Рассмотрим представленную в табл. 6 модель распределения постоянных расходов предприятия на единицу выпускаемой продукции.

Таблица 6

Модель распределения постоянных расходов

|

Наименование |

Значение |

|

Годовой план производства, тыс. дкл |

750,0 |

|

Среднемесячная модель производства, тыс. дкл |

62,5 |

|

Среднемесячные постоянные расходы предприятия, тыс. руб. |

2 000,0 |

|

Постоянные расходы на 1 дкл выпускаемой продукции, руб. |

32,0 |

|

Постоянные расходы на 1 бутылку емкостью 0,5 л выпускаемой продукции, руб. |

1,60 |

При годовом плане производства среднемесячный выпуск продукции — 62,5 тыс. дкл. При среднемесячных постоянных расходах в 2000,0 тыс. руб. размер постоянных расходов на 1 дкл составит 32,0 руб. (2000,0 тыс. руб. / 62,5 тыс. дкл).

Для чего проводят расчет затрат на 1 дкл? Это обусловлено спецификой бухгалтерских программ, распределение косвенных расходов в которых на себестоимость выпускаемой продукции осуществляется по объему выпуска, то есть по натуральным показателям.

Таким образом, постоянные расходы на 1 бутылку емкости 0,5л составляют:

(32,0 руб. × 0,5 л / 10 л) = 1,60 руб.

После того как определена минимальная сумма постоянных расходов, которые должны быть включены в цену продукции, формируется цена товара:

Цз = (Пс + Пр) × (1 + %П),

где Цз — цена отгрузки товара с завода-изготовителя, руб.;

Пс — производственная себестоимость продукции, руб.;

Пр — распределенные постоянные расходы на единицу продукции, руб.;

%П — процент запланированной прибыли от полной себестоимости.

Расчет цены отгрузки продукции с завода-изготовителя с учетом вышеперечисленного и процесс формирования ценовой модели до полочной цены представлены в табл. 7.

Таблица 7

Расчет цены отгрузки с завода-изготовителя и ценовая модель на безалкогольный сильногазированный напиток «Тархун»

|

Наименование статей |

Цена, руб. |

|

Сахар-песок |

4,32 |

|

Кислота лимонная |

0,17 |

|

Вкусоароматическая добавка «Тархун» |

2,13 |

|

Бензоат натрия |

0,03 |

|

Углекислота |

0,07 |

|

Вода |

0,15 |

|

Сырье и ингредиенты итого, руб. без НДС |

6,86 |

|

Бутылка прозрачная Б-500-2в стекло |

4,24 |

|

Колпачок алюминиевый d = 38 |

0,85 |

|

Этикетка фасад «Тархун» 0,5 л |

1,27 |

|

Контрэтикетка «Тархун» 0,5 л |

0,85 |

|

Кольеретка «Тархун» 0,5 л |

0,42 |

|

Гофрокороб ГОСТ (вложение 20 шт.) |

0,64 |

|

Паллет (на 1000 бутылок, 50 коробов) |

0,28 |

|

Комплектующие и материалы итого, руб. без НДС |

8,55 |

|

Траты, бутылка |

0,07 |

|

Траты, колпачок |

0,05 |

|

Траты, этикетка |

0,04 |

|

Траты, гофрокороб |

0,00 |

|

Траты итого, руб. без НДС |

0,17 |

|

ИТОГО СТОИМОСТЬ СЫРЬЯ И КОМПЛЕКТУЮЩИХ, руб. без НДС |

15,57 |

|

Прямые производственные расходы итого, руб. без НДС |

0,84 |

|

В том числе: |

|

|

заработная плата работников основного производства |

0,42 |

|

взносы с заработной платы работников основного производства |

0,13 |

|

амортизация производственной линии/оборудования |

0,19 |

|

электроэнергия (Эб) |

0,10 |

|

ИТОГО ПРОИЗВОДСТВЕННАЯ СЕБЕСТОИМОСТЬ, руб. без НДС |

16,41 |

|

Косвенные постоянные расходы на 1 бутылку емкостью 0,5л, руб. без НДС |

1,60 |

|

Прибыль (5 %), руб. без НДС |

0,90 |

|

НДС, руб. |

3,40 |

|

Цена отгрузки с завода-изготовителя с НДС, руб. |

22,31 |

|

Базовая цена дистрибьюторов с учетом наценки 22 %, руб. с НДС |

27,22 |

|

Полочная цена в традиционной рознице с учетом наценки 25 %, руб. с НДС |

34 |

Таким образом, к производственной себестоимости при формировании цены добавляем распределенные среднемесячные постоянные расходы в размере 1,6 руб. и на сумму производственной себестоимости и косвенных расходов (16,41 руб. + 1,60 руб.) добавляем запланированную прибыль.

В нашем случае заложена прибыль в размере 5 %, но в зависимости от различных факторов (цены конкурентов, цены на товары-аналоги, «аппетиты» собственников и других факторов) она может быть и больше, и меньше.

Нередко вместе с прибылью в цену закладывают расходы на рекламу, маркетинг, продвижение и стимулирование. Мы этого не делали.

Классификация затрат относительно задач собственника бизнеса или управленца

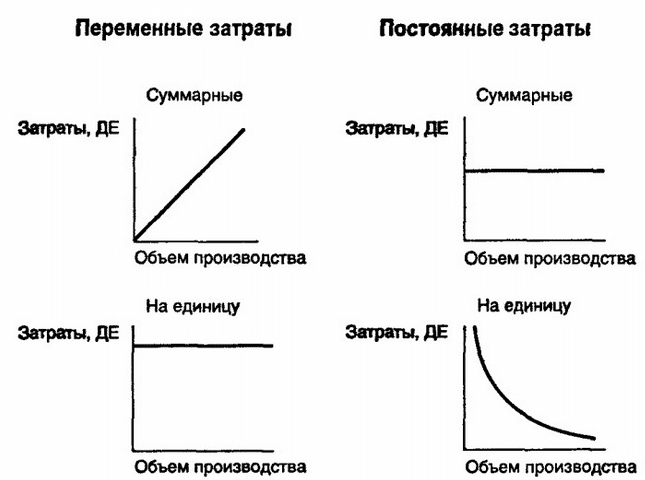

По динамике затраты относительно объема выпуска продукции или оказанных услуг делятся:

-

Условно-переменные;

-

Условно-постоянные.

К условно-переменным затратам можно отнести затраты на сырье, материалы, сдельную заработную плату рабочих и начисленные на них налоги на зарплату, коммунальные расходы из-за их периодического роста. К условно-постоянным затратам можно отнести арендную плату, амортизацию, зарплату управленческого персонала и налоги на нее, затраты на аутсорсинг, охрану.

По возможности отнесения на объект учета затраты делятся:

-

Прямые;

-

Косвенные.

Прямые затраты можно идентифицировать с конкретным объектом, например, плата по счетчику в вашем офисе. Косвенные затраты – это когда затраты невозможно или экономически не выгодно отождествлять с объектом. Например, наши платы за отопление. Если бы мы платили только за то тепло, которое нам нужно для проживания в квартирах, то наши теплоснабжающие компании давно бы разорились.

По отношению к технологическому процессу затраты делятся:

-

Основные;

-

Накладные.

Основные затраты – это затраты, которые связаны непосредственно с изготовлением продукта, услуги и потребляемые в однократном процессе производства. Например, корм для животных, зарплата доярки. Накладные расходы – это расходы связанные со сбытом, рекламой и процессом управления. Это могут быть затраты на канцелярские товары, рекламу, упаковку и прочее.

Деление затрат по степени регулирования:

-

Полностью регулируемые;

-

Частично регулируемые;

-

Заданные затраты.

Полностью регулируемые затраты это те затраты, которые жестко связаны с процессом производства. Примером таких затрат может быть расход основных материалов на производство. Частично-регулируемые затраты – это те затраты, когда руководитель предприятия принимает их периодически. Например, в вашей фирме запущена рекламная компания и вы тратите определенное количество денег каждый месяц. Однажды, к вам в офис звонит представитель рекламной компании и предлагает провести дополнительную рекламную акцию, и вы соглашаетесь. Вы регулируете их – да, но бывает это не часто. Заданные затраты — это затраты, на величину которых, практически не возможно воздействовать. Примером могут послужить капитальные затраты.

Деление затрат по степени целесообразности:

-

Полезные затраты;

-

Бесполезные затраты.

Деление затрат по степени планирования:

-

Планируемые затраты;

-

Не планируемые затраты.

К планируемым затратам относятся затраты на единицу выпускаемой продукции, к не планируемым – затраты на исправление брака, плохой услуги.

Деление затрат по возможности управления:

-

Управляемые затраты;

-

Неуправляемые затраты.

Управляемые затраты – это расходы материала в единицах продукции, определяемые определенным менеджером из его полномочий. Неуправляемые затраты – это затраты не входящие в полномочия руководителя или менеджера. К таким неуправляемым затратам относятся цены на материалы, сырье, услуги сторонних организаций.

А теперь возьмите ручку или карандаш и выпишите выше перечисленное деление затрат. Проанализируйте их относительно ваших, возможно вы заметите некоторые возможности для снижения себестоимости вашего товара или услуги и сможете внести какие-то нововведения в свою деятельность.

Схема расчета с формулой

Для подробного разъяснения возьмем, к примеру, калькуляцию себестоимости и определения отпускной себестоимости.

| Данные | Товар A | Товар B | Товар C |

|---|---|---|---|

| Сырье и материалы, тыс. руб. | 1640 | 9636 | 1536 |

| Комплектующие, тыс. руб. | 295 | 136 | 148 |

| Возвратные отходы, % | 12,54% | 20,50% | 20,30% |

| Топливо и энергия, тыс. руб. | 238 | 247 | 310 |

| Основная заработная плата, тыс. руб. | 648 | 138 | 587 |

| Прибыль, % | 3,45% | 3,87% | 7,85% |

| НДС, % | 20,00% | 20,00% | 20,00% |

Схема исчисления рассматриваемой калькуляции себестоимости заключается в следующем:

Возвратные отходы необходимо в обязательном порядке считать от затрат на сырье и сопутствующие материалы (нужно брать определенный процент).

Для расчета дополнительной заработной платы необходимо брать во внимание такие сведения, как: если основная оплата свыше 200 тысяч рублей, то дополнительная зарплата является 10% от базовой, если меньше – 15%.

Факт начисления на заработную плату – 30% от базовой суммы и дополнительно.

Издержки на поддержание работоспособности различного оборудования составляет всего 5% от значения базовой оплаты труда.

Общехозяйственные затраты составляют 9% от усредненного значения оплаты труда.

Что касается общепроизводственных, то показатель составляет 18% от (25% БЗП + 75%Д). Причем ОЗП – базовая оплата труда наемным сотрудникам, а Д – предусмотренная дополнительная.

Производственная цена равняется сумме затрат на поддержание работоспособности процесса, обеспечение необходимым сырье и иным материалом, топлива, вспомогательных компонентов и так далее за вычетом возрастных отходов.

Непроизводственные расходы (имеются в виду издержки) составляют 3% от производственной цены.

Суммарная себестоимость = производственная + производственные издержки.

Доход производителя в обязательном порядке считается в процентном соотношении от суммарной стоимости.

Оптовая себестоимость = суммарная + доход производителя.

НДС должен быть рассчитан исключительно от оптовой себестоимости.. Причем отпускная оптовая себестоимость = оптовая себестоимость + косвенно начисленные налоги

Причем отпускная оптовая себестоимость = оптовая себестоимость + косвенно начисленные налоги.

Продолжение калькуляции: распределение косвенных затрат

Следующий этап — распределение косвенных затрат, относящихся к конкретному виду продукции.

Допустим, что в одном хлебопекарном цехе на одном оборудовании выпекаются пшеничные батоны, батоны с отрубями и злаковый хлеб.

Тогда, исходя из принципа разделения затрат на прямые и косвенные, зарплата рабочих в этом цехе будет относиться ко всем видам выпускаемой продукции. Так же как ко всем видам хлеба будет относиться и коммунальное обслуживание цеха, и амортизация.

Как понять, какая доля этих расходов в стоимостном выражении «сидит» в одном пшеничном батоне?

Для этого выбирается база распределения косвенных расходов. Это может быть количество конкретного вида продукции в общем объеме выпуска. Либо зарплата рабочих, занятых в производстве, если, к примеру, один вид продукции требует больших трудозатрат по сравнению с другими. Иногда могут быть взяты и другие параметры.

База распределения выбирается индивидуально и часто требует знания технологического процесса.

Продолжение примера

Подпишитесь на рассылку

Пусть наша хлебопекарная линия обслуживается одними и теми же рабочими с примерно одинаковыми трудозатратами на каждую из трех разновидностей хлеба. Поскольку и оборудование одно и то же, логично взять за базу распределения объем выпускаемой продукции. Тогда дальнейшая калькуляция себестоимости продукции будет выглядеть так:

Зарплата работников цеха — 70 000 руб.

Амортизация оборудования — 10 000 руб.

Коммунальные платежи и электричество — 20 000 руб.

За месяц выпускается 10 000 единиц продукции.

Из них:

- пшеничные батоны — 5000;

- батоны с отрубями — 3000;

- злаковые батоны — 2000.

Кр = Опрод / Ооб,

где:

Кр — коэффициент распределения косвенных расходов;

Опрод — объем продукции конкретного вида;

Ооб — общий объем выпуска.

Кр для пшеничных батонов: 5000 / 10 000 = 0,5 (то есть пшеничный хлеб составил 50% от всего объема выпечки).

Зная, какая доля косвенных расходов относится к конкретному виду продукции, нетрудно определить суммовое выражение этой доли:

Зкосв.прод. = Зкосв.об. × Кр,

где:

Зкосв.прод. — косвенные затраты, относящиеся к конкретному виду продукции;

Зкосв.об. — общий объем затрат данного вида, распределяемый по видам продукции.

То есть к 5 000 батонов пшеничного хлеба относятся:

70 000 × 0,5 + 10 000 × 0,5 + 20 000 × 0,5 = 50 000 руб. косвенных затрат.

К 11 руб. материальных затрат на 1 белый батон нужно прибавить:

50 000 / 5 000 = 10 руб. (косвенные затраты).

Таким образом, производственная себестоимость одного пшеничного батона для нашего цеха составила 21 руб.