Личный кабинет налогоплательщика фнс для физических лиц

Содержание:

- Регистрация в личном кабинете налоговой на www.nalog.ru

- Периодичность платежей

- Уведомляем налоговую

- Возможности личного кабинета самозанятых

- Возможности личного кабинета ФЛ налоговой инспекции РФ

- Регистрация самозанятых через «Мой налог»

- Что делать, если приложение Мой Налог не работает?

- Почему я стала самозанятой

- Как зарегистрироваться в ФНС через приложение «Мой налог»: инструкция

- Восстановление пароля

- Регистрация личного кабинета ФНС

- Официальное мобильное приложение Мой Налог для самозанятых

- Не работает приложение, что делать

- Что такое НПД

Регистрация в личном кабинете налоговой на www.nalog.ru

Как зарегистрироваться в личном кабинете налогоплательщика

Пользователи могут создать кабинет налогоплательщика ФНС различными способами. Физлица могут обратиться за регистрационной картой в любое отделение ФНС России. В карте будут указаны логин и пароль, которые можно использовать для входа в кабинет. При личном обращении в инспекцию необходимо предоставить паспорт или другой документ, удостоверяющий личность.

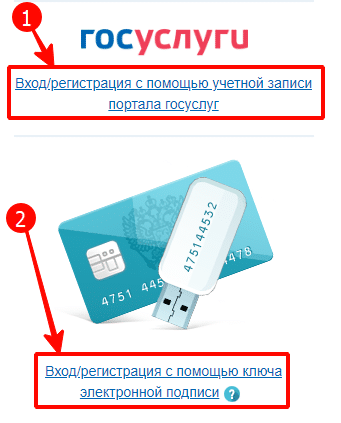

- Вход с помощью профиля на сайте гoсуслуг.

- Регистрация с использованием ЭП. Квалифицированный ключ можно получить в удостоверяющем центр, аккредитованном Минкoмсвязи РФ.

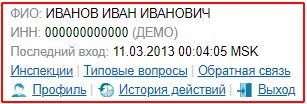

Демo-доступ в кабинет налогоплательщика для физических лиц

Пользователи могут заранее ознакомиться с функциями и возможностями онлайн-кабинета. Чтобы получить демонстрационный доступ к онлайн-сервису необходимо в поле логин ввести 000000000000 (все нули) и указать любой пароль. Вы сможете войти в персональный кабинет несуществующего пользователя, в котором полностью доступны и функциональны все разделы и пункты меню.

Периодичность платежей

Часто за получением нового налогового статуса обращаются индивидуальные предприниматели, для которых уплата обязательных страховых взносов становится непосильным финансовым бременем. Размеры налогов в новом статусе почти не отличаются от таковых на «упрощенке», а поэтому выгода очевидна.

Но здесь нужно обратить внимание, что график платежей вовсе не соответствует предпринимательскому. Если ИП имеет право вносить деньги в бюджет раз в месяц, в квартал и даже раз в год — по своему усмотрению, то самозанятый обязан расплачиваться с государством ежемесячно

Получил доход — заплатил, долги накапливать не нужно.

Принцип отчислений выглядит так:

- отработал месяц — получил доход;

- отправил данные в налоговую службу;

- получил до 12-го числа следующего месяца уведомление о начисленном налоге;

- оплатил сумму до 25-го числа.

Если последний день оплаты выпадает на выходной, он переносится на ближайший рабочий день.

Уведомляем налоговую

ВАЖНО! Законодательно понятие «самозанятый» не установлено, хотя и повсеместно, в том числе и должностными лицами официальных органов, употребляется. Закон же (в частности, п. 7.3 ст. 83 НК РФ) данную категорию описывает как физических лиц, не зарегистрированных в качестве ИП и осуществляющих деятельность по оказанию услуг при отсутствии наемных работников

Итак, как стать самозанятым лицом в России в 2020 году. Для этого необходимо направить в налоговый орган заполненное уведомление установленной формы об осуществлении такой деятельности. Аналогичный документ требуется представить в налоговую инспекцию и в том случае, если указанная деятельность физическим лицом более не осуществляется.

Форма данного документа утверждена приказом ФНС России от 31.03.2017 № ММВ-7-14/270@.

Этим же приказом установлен порядок заполнения формы.

Чтобы зарегистрироваться как самозанятый, гражданину необходимо указать в уведомлении:

- ИНН (при наличии);

- код налогового органа, в который направляется уведомление;

- вид деятельности (в соответствии с НК или региональным законом);

- Ф.И.О. заявителя;

- его пол и дату рождения;

- реквизиты удостоверяющего личность документа (для граждан РФ — общегражданский паспорт);

- адрес места жительства или пребывания в стране;

- реквизиты регионального закона и виды деятельности в соответствии с ним, если осуществляемая деятельность не установлена НК;

- дату составления документа и подпись.

Уведомить налоговый орган о том, что человек будет работать как самозанятый, можно различными способами. Подробнее о них расскажем ниже.

С помощью приложения «Мой налог»

Приложение «Мой налог», в силу ст. 3 закона «О проведении эксперимента по установлению специального налогового режима “Налог на профессиональный доход”» от 27.11.2018 № 422-ФЗ, предназначено для плательщиков этого налога. Это означает, что использовать его могут лишь те самозанятые лица, которые проживают в указанных в ст.1 закона субъектах РФ. С 2020 года список субъектов значительно расширен. Подробности см. здесь.

Рассмотрим, как зарегистрироваться самозанятым в 2020 году через это приложение:

- скачать приложение «Мой налог» на планшет или телефон через AppStore или Google Play (в зависимости от операционной системы);

- указать номер мобильного телефона;

- выбрать один из регионов, участвующих в эксперименте;

- добавить фото паспорта гражданина;

- сфотографировать лицо;

- подтвердить свои данные.

Уведомление при этом будет сформировано автоматически, дополнительных действий от заявителя не потребуется.

См. также «»Мой налог»: самозанятым за регистрацию начисляют бонусы».

Через личный кабинет на сайте ФНС

Непосредственно через личный кабинет налогоплательщика — физического лица регистрация самозанятых граждан в настоящее время не реализована. Однако наличие доступа в кабинет облегчает доступ к приложению «Мой налог» и регистрации в нем. Итак, как оформиться самозанятым гражданином в 2020 году через «Мой налог» при наличии личного кабинета:

- Установите программу на любое доступное устройство.

- Введите действующий номер телефона.

- Выберите субъект РФ из предлагаемого перечня.

- Введите ИНН и пароль для доступа в личный кабинет налогоплательщика.

- Придумайте и введите ПИН-код для дальнейшего доступа в приложение.

В этом случае паспорт не требуется, как и фотография заявителя.

Прибегнув к помощи в банке

На основании ч. 3 ст. 3 закона 422-ФЗ физическое лицо имеет право уполномочить на информационный обмен с налоговыми органами специальные площадки и кредитные организации. Иными словами, зарегистрироваться в качестве самозанятого можно через банк.

Рассмотрим, как зарегистрироваться самозанятым в 2020 году через банк на примере мобильного приложения «Сбербанк Онлайн»:

- Скачайте приложение на мобильное устройство и войдите в него (для клиентов Сбербанка).

- Перейдите на вкладку «Платежи».

- В категории «Госуслуги» выберите сервис «Свое дело».

- Пройдите регистрацию, следуя подсказкам приложения.

Данный сервис доступен только тем клиентам Сбербанка, которые проживают (имеют открытые счета и банковские карты) в одном из субъектов РФ, где реализуется эксперимент.

https://youtube.com/watch?v=sBv3y5zA48A

Как стать самозанятым в 2020 году с помощью «Сбербанк Онлайн», а также о работе сервиса по регистрации подробно рассказано в личном кабинете пользователя приложения (в категории «Госуслуги» сервис «Свое дело»). Услуга предоставляется и в некоторых других банках.

Возможности личного кабинета самозанятых

Веб-кабинет налогоплательщика, применяющего специальный налоговый режим, позволяет авторизованным пользователям:

- отслеживать статистику и показатели выручки в качестве самозанятого;

- просматривать начисленные и оплаченные платежи;

- оплатить задолженность по профессиональному налогу, в том числе закрепить банковскую карту и оформить автоплатеж;

- корректировать персональные сведения, привязанные к личному кабинету;

- подавать декларации и заявки на получение справок.

Пользователям, которые решили стать самозанятыми и официально зарегистрироваться в налоговой службе для постановки на учет, достаточно создать учетную запись на официальном сайте ФНС.

Возможности личного кабинета ФЛ налоговой инспекции РФ

ЛК физического лица – многофункциональный сервис для взаимодействия налогоплательщиков с ФНС. В нем пользователю доступны следующие возможности:

- просмотр данных о долгах, начислениях по налогам и переплатах;

- управление переплатой, в т. ч. подача заявлений на ее возврат;

- подача заявлений и обращений в ФНС;

- запрос справок, актов и других документов из налоговой службы;

- просмотр имущества, на которое начисляются налоги, и подача заявлений на исправление ошибок в данных (при необходимости);

- создание обращений в техподдержку;

- направление документов для оформление различных льгот по налоговым платежам и сборам;

- подача декларации 3-НДФЛ и оформление налоговых вычетов.

Работает сервис круглосуточно. Пользоваться им можно с любого компьютера, имеющего подключение к интернету.

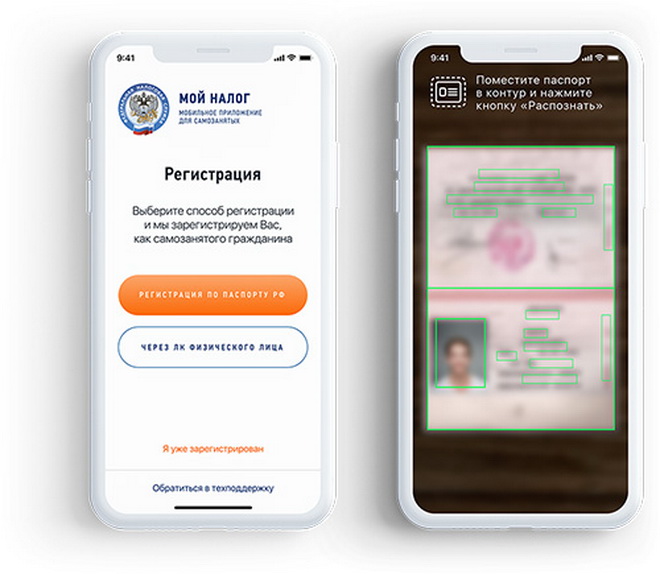

Регистрация самозанятых через «Мой налог»

Как стать самозанятым гражданином? Регистрация в качестве самозанятого гражданина через приложение «Мой налог» производится в режиме онлайн и занимает не более 10-15 минут. Предлагается два варианта регистрации – по паспорту либо через личный кабинет налогоплательщика. В чем плюсы и минусы этих вариантов?

Регистрация по паспорту доступна со смартфона или планшета, регистрация через личный кабинет налогоплательщика — для любых устройств. Регистрация по паспорту удобна, если у вас нет доступа в личный кабинет налогоплательщика-физлица.

Для регистрации через личный кабинет паспорт не нужен, но потребуется ИНН и пароль для доступа в личный кабинет физлица на сайте nalog.ru.

Регистрация по паспорту

Если у вас нет доступа в личный кабинет физлица на сайте nalog.ru, то для регистрации в качестве самозанятого будет достаточно паспорта. При этом в смартфоне или планшете должна быть фотокамера: потребуется отсканировать с ее помощью фотографию и сделать селфи. Никаких заявлений заполнять не придётся: приложение само распознает паспортные данные и автоматически внесёт информацию.

- Укажите номер телефона и выберите регион:На указанный вами номер телефона придёт sms с кодом подтверждения регистрации – это защита от регистрации без вашего ведома.Укажите регион ведения деятельности (может отличаться от места регистрации по месту жительства).

- Отсканируйте паспорт и проверьте данные:Поднесите паспорт к камере смартфона в развернутом виде. Приложение автоматически распознает данные для заполнения заявления.Если данные заполнятся некорректно, то отсканируйте паспорт заново либо отредактируйте информацию вручную.

- Сфотографируйтесь и подтвердите регистрацию:Фотографию нужно сделать на камеру смартфона, с которого вы регистрируетесь – произойдет автоматическая сверка вашей фотографии с фото в паспорте.Ваше заявление для регистрации будет автоматически отправлено в налоговую инспекцию. Обычно регистрация проводится в режиме онлайн, но в отдельных случаях может занять до 6 дней.

Регистрация через личный кабинет налогоплательщика

При этом варианте регистрации вам не потребуется сканировать паспорт и фотографироваться, а регистрация возможна с любого устройства, даже если на нём не работает фотокамера. Однако для регистрации через через личный кабинет налогоплательщика вам потребуется ИНН и пароль, который вы используете для доступа в личный кабинет налогоплательщика-физлица на сайте nalog.ru (для отправки деклараций о доходах, уплаты имущественных налогов или подачи заявлений на налоговые вычеты).

- Укажите номер телефона для подтверждения регистрации (аналогично регистрации по паспорту)

- Выберите регион ведения деятельности (аналогично регистрации по паспорту)

- Введите данные для доступа в личный кабинет налогоплательщика, придумайте пин-код:Укажите свой ИНН и пароль, который вы используете для доступа в личный кабинет физлица-налогоплательщика на nalog.ru.Защитите приложение пин-кодом. Позже вы сможете настроить доступ по Face ID или отпечатку пальца (зависит от функций смартфона).

Чтобы зарегистрироваться в качестве самозанятого через веб-кабинет «Мой налог», зайдите на сайт lknpd.nalog.ru, далее нажмите кнопку «Зарегистрироваться» и затем следуйте инструкциям на сайте.

Что делать, если приложение Мой Налог не работает?

Систему запустили в 2019 году, а это значит, что она – «свежая», а любой недавно выпущенный продукт обладает багами, массовыми сбоями и прочими неприятными вещами. К счастью, этот момент прописан в законе – если произошел массовый сбой, никого (из самозанятых) за задержки в оплате и проводке чеков наказывать не будут, если проблемы возникли именно на вашей стороне – все исправят, пересчитают и вернут при необходимости.

Но эти хорошие новости не помогают, когда перед вами в ожидании чека стоит клиент, а вы не можете его оформить из-за неработающей программы. Итак, что делать? В первую очередь идем по этой ссылке: npd.nalog.ru/breakdown/ и смотрим, что написано на странице. Если там написано «С такого-то числа такого-то времени по такое-то число такое-то время идут технические работы» или «Известно о перебоях в работе приложения» – значит, проблемы на стороне серверов, ждите, когда все восстановят.

Если вы впервые установили приложение, и оно не хочет запускаться – проверьте, соответствует ли ваша операционная система минимальным требованиям (указаны в предыдущем разделе). Если соответствует – удалите приложение, перезагрузите телефон и снова его установите.

Если есть другая проблема или «удалить – перезагрузить – установить» не помогает, вам сюда: nalog.ru/rn77/service/service_feedback/?service=62 По этой ссылке можно написать письмо в техподдержку, которая будет разбираться с вашим случаем

Обратите внимание – в тикете (обращении) обязательно нужно указывать свой ИНН

Если вы беспокоитесь по поводу того, что не выдадите чек покупателю и попадете под штраф – можете не волноваться. Согласно закону о самозанятости, чеки можно оформлять и отправлять покупателю не только во время сделки, но и после. Главное правило – чек должен быть оформлен не позднее 9-го числа месяца, следующего за месяцем совершения сделки.

Почему я стала самозанятой

Я стала самозанятой, потому что люблю платить налоги. Да, у каждого свои странности. Я вовремя оплачиваю счета и штрафы, гашу кредиты (вру, я их просто не беру), делаю взносы в пенсионный и благотворительный фонд и вообще внимательно отношусь к счетам. Отчасти — это воспитание, в чём-то — мистическое сознание (долги портят карму, ребята!), и во многом — гражданская позиция: я плачу налоги и могу легально возмущаться, что их не туда потратили.

Поэтому мне всегда было некомфортно получать деньги за свою работу в конверте. Надо признать, такое бывало крайне редко — давала пару-тройку медиаконсультаций в год, а весь остальной фриланс был на серьёзные организации — с договором, всеми налогами и отчислениями.

И вот весной 2019 года мне предложили возглавить интересный проект — новое медиа, интересная тема, амбициозная задача. Но никаких трудовых договоров, только ГПХ (гражданско-правовой характер). Заказчик — что-то окологосударственное (я знаю, что, но обещала не говорить лишнего), подрядчик — ИП без наёмных сотрудников, а я, получается, субподрядчик. «Хочешь в проект, тогда оформляй ИП или самозанятость», — сказали мне. И я оформила самозанятость.

Как зарегистрироваться в ФНС через приложение «Мой налог»: инструкция

С помощью приложения «Мой налог» самозанятый гражданин может встать на учет в ФНС и получить статус самозанятого лица. Как это сделать – подробно рассмотрим ниже:

Шаг #1 – Вход в приложение

Для начала Вам потребуется войти в приложение и ввести свой номер телефона в формате +7…

Далее система потребует от Вас указать регион, в котором Вы планируете вести деятельность. Регионы, в которых возможно применение НПД (Москва и МО, Калужская область, Республика Татарстан), будут представлены в виде списка и Вам потребуется выбрать тот, в котором Вы работаете.

Шаг #2 – Фото паспорта

Для осуществления следующего шага регистрации Вам потребуется паспорт гражданина РФ.

Документ необходимо открыть на странице, на которой размещается последнее фото, и в развернутом виде сфотографировать.

После выбора региона деятельности на экране мобильного устройства откроется окно фотографии, в контур которого нужно поместить паспорт в развернутом виде, после чего нажать кнопку «Распознать».

На основании фото система производит идентификацию паспортных данных и выводит их на экран в виде символов. Вам необходимо проверить, все ли данные указаны верно, после чего нажать кнопку «Подтвердить».

Если какие-либо из паспортных данных отражены некорректно, то нужно нажать кнопку «Распознать паспорт снова». Эта команда вернет Вас на шаг назад и Вам нужно будет снова сделать фотографию паспорта (более четкую), после чего перепроверить и подтвердить данные после идентификации.

Шаг #3 – Личное фото

На следующем этапе Вам потребуется сделать личное фото. Фотографию обязательно нужно сделать с помощью того мобильного устройства, с помощью которого Вы совершаете регистрацию. Если Вы установили приложение «Мой налог» на телефон и с его помощью проходите процедуру регистрации, то сфотографироваться на планшет и потом переслать фото на телефон для регистрации в ФНС Вы не можете.

Шаг #4 – Идентификация параметров

На основании фото паспорта и личного фото программа сверяет Ваши данные и отображает на экране. Если данные отражены верно, необходимо нажать кнопку «Подтверждаю», после чего информация о Вас будет отправлена в ФНС для последующей обработки.

Шаг # 5 – Регистрация в ФНС

После того, как Вы отправили электронный запрос в ФНС, специалисты фискальной службы проверяют актуальность внесенных данных. Срок проверки не превышает 6-ти рабочих дней, по истечении которых ФНС через мобильное приложение «Мой налог» направляет Вам информацию о результатах проверки.

Если все данные были введены верно, ФНС регистрирует Вас в качестве налогоплательщика и присваивает статус плательщика НПД.

Восстановление пароля

Каким образом можно восстановить пароль?

Пользователь имеет возможность выбрать способ восстановления пароля с помощью электронной почты в разделе «Профиль», при условии указания контрольного слова и контактного телефона. Адрес электронной почты должен быть подтвержден.

Я получил регистрационную карту, в течение месяца сменил пароль, но потом его забыл, при этом контрольное слово и телефон в настройках не вводил. Как я могу восстановить пароль от личного кабинета?

Для восстановления пароля Вы (Ваш законный/уполномоченный представитель – по нотариально заверенной доверенности/доверенности, приравненной к нотариально удостоверенной) можете обратиться в любую инспекцию ФНС России (за исключением специализированных инспекций ФНС России), независимо от места постановки на учет, с документом, удостоверяющим личность.

Я выбрал в личном кабинете способ восстановления пароля с помощью электронной почты, указал свой номер телефона и ввел контрольное слово. Однако, я забыл пароль и контрольное слово одновременно. Как теперь я смогу восстановить пароль?

Для восстановления пароля Вы (Ваш законный/уполномоченный представитель – по нотариально заверенной доверенности/доверенности, приравненной к нотариально удостоверенной) можете обратиться в любую инспекцию ФНС России (за исключением специализированных инспекций ФНС России), независимо от места постановки на учет, с документом, удостоверяющим личность.

Если я забыл пароль от личного кабинета и контрольное слово для восстановления пароля, смогу ли я войти в сервис с помощью лично подтвержденной учетной записи Единого портала государственных услуг (ЕПГУ)?

Да, Вы можете войти в личный кабинет с реквизитами доступа Единого портала госуслуг (ЕПГУ) при условии предварительного обращения лично для идентификации в один из уполномоченных центров регистрации Единой системы идентификации и аутентификации (ЕСИА): отделение ФГУП «Почта России», МФЦ России, центр обслуживания клиентов ПАО «Ростелеком» и др.

Как я могу настроить в личном кабинете возможность восстановления пароля с помощью адреса электронной почты?

Для настройки возможности восстановления пароля в разделе «Профиль» необходимо проставить «галочку» «Разрешить восстановление пароля по адресу электронной почты», указать номер телефона,

подтвержденный адрес электронной почты, задать контрольное слово (длиной до 24 знаков) и сохранить изменения. В дальнейшем, если Вы забыли пароль, на стартовой странице личного кабинета нужно нажать на ссылку «Забыли пароль?» и ввести свои ИНН,

адрес электронной почты и контрольное слово. Если введенная информация верна, на адрес электронной почты, указанный в разделе «Профиль» пользователя, поступает сообщение со ссылкой на страницу для восстановления пароля.

При восстановлении пароля трижды ввел неверное контрольное слово, возможность восстановления пароля исчерпана навсегда?

При вводе реквизитов для восстановления пароля предоставляется три попытки ввода реквизитов. В случае превышения допустимого количества попыток возможность восстановления пароля блокируется на сутки.

Восстановить свой пароль таким способом можно будет через 24 часа, либо Вы (Ваш законный/уполномоченный представитель – по нотариально заверенной доверенности/доверенности, приравненной к нотариально удостоверенной)

можете обратиться в любую инспекцию ФНС России (за исключением специализированных инспекций ФНС России), независимо от места постановки на учет, с документом, удостоверяющим личность.

Я получил регистрационную карту, первичный пароль не менял

При попытке авторизации в личном кабинете получаю сообщение: «Неправильный пароль».

Проверьте правильность ввода пароля (при работе в браузере Internet Explorer имеется возможность визуального контроля вводимого пароля).

Обратите внимание на требования к паролю:

- Пароль вводится только в раскладке ENG (английская);

- Обязательное наличие прописных (A-Z) и строчных (a-z) букв;

- Обязательное наличие арабских цифр (0-9);

- Обязательное наличие в пароле спецсимволов: («#,$,^,&,*,_,-,+,%,@»);

- Количество символов в пароле должно быть не менее 7;

- Пробелы не допускаются.

Регистрация личного кабинета ФНС

Регистрация проводится несколькими способами:

- Посредством учетной записи на портале государственных услуг;

- Посредством электронной подписи;

- В отделении ФНС России (необходимо предъявить паспорт).

Регистрация в Налог ру через Госуслуги

Такой способ предполагает использование учетной записи на портале государственных услуг, которая присутствует у многих российских жителей. Если вы не обладаете персональной страницей, то посетите соответствующий ресурс и зарегистрируйтесь. Прохождение регистрации состоит из нескольких шагов:

- Откройте сайт государственных услуг;

- Нажмите «Зарегистрироваться»;

- Укажите личную информацию – имя, фамилию;

- Предоставьте контактную информацию;

- Введите действующий электронный адрес;

- Нажмите кнопку «Регистрация»;

- Получите на телефон секретный код для подтверждения.

Также понадобится предоставить паспортные данные, чтобы система смогла идентифицировать личность пользователя. Для этого введите СНИЛС и другую запрашиваемую информацию. С заполнением анкеты проблем не возникнет – система предлагает подсказки. После отправки информации подождите некоторое время, пока сведения будут проверены пенсионным фондом. Обычно проверка осуществляется в течение нескольких часов. Пользователь получает ответ на электронную почту.

Последний шаг – подтверждение личности любым удобным способом:

- Посетить МФЦ с паспортом;

- Пройти подтверждение на сайте Сбербанка, Почта Банка или Тинькофф;

- Заказать получение идентификационного кода по Почте России.

После выполненных действий создание персональной страницы на портале государственных услуг полностью завершено. Остается авторизоваться в кабинете, воспользовавшись номером мобильного телефона и паролем. После этого пользователь способен зарегистрироваться на сайте Федеральной Налоговой Службы:

- Отройте главную страницу ФНС;

- Нажмите кнопку «Регистрация через Госуслуги»;

- Введите логин и пароль (логином выступает телефон или СНИЛС);

- Авторизуйтесь.

Регистрация посредством электронной подписи (ЭЦП)

Данный вариант создания кабинета достаточно затратный по времени и средствам. Пользователю потребуется заплатить приблизительно 3 000 рублей за получение электронной подписи. Для выпуска понадобится посетить аккредитованную организацию в своем городе, написать заявление и подождать, пока сотрудники запишут на электронный носитель сертификат. Для его использования необходимо установить на персональный компьютер специальное программное обеспечение. Оно состоит из драйверов и программы «КриптоПРО».

Таким образом, пользователь потратит несколько дней собственного времени и заплатит за программное обеспечение от 4 000 до 6 000 рублей. Дополнительный недостаток – высокая сложность настройки программного обеспечения для работы с подписью. Можно воспользоваться готовыми инструкциями или пригласить специалиста, что потребует дополнительных финансовых вложений. Поэтому при желании сэкономить, лучше пользоваться другими способами регистрации.

Создание кабинета в инспекции ФНС

Если рассмотренные способы регистрации показались слишком сложными – посетите отделение Федеральной Налоговой Службы в своем городе. Займите электронную очередь. Затем представьте сотрудникам паспорт и получите логин с паролем от личного кабинета. Таким образом, потребуется приложить минимальное количество усилий для успешной регистрации. Дополнительное преимущество – независимость от места прописки. Потенциальный пользователь может посетить любое отделение.

Официальное мобильное приложение Мой Налог для самозанятых

Приложение предназначено не только для граждан, которые ранее не платили налог с профессионального дохода. Оно подойдет гражданам желающим стать индивидуальными предпринимателями, которых ранее страшила мысль о посещении налоговой и сдачи отчетности. Льготная ставка налогообложения будет действовать в течение 10 лет. В этот период процентная ставка не изменится:

- 4% для средств, полученных от обычных граждан;

- 6% от уплаты услуг индивидуальными предпринимателями или юридическими лицами.

С программой «Мой налог» для самозанятых значительно упростится процесс уплаты налога.

Attention: The internal data of table “12” is corrupted!

Не работает приложение, что делать

Если вы столкнулись с зависанием, вылетом приложения или другими проблемами – выполните следующие действия:

- Обновите приложение, если есть соответствующая возможность.

- Удалите приложение и скачайте заново.

- Напишите сообщение в техническую поддержку приложения.

Когда программа не загружается совсем – проверьте версию операционной системы с таблицей вверху статьи. Версия IOS должна быть выше 9.0, а версия Android 4.4.4 и новее. Если всё в порядке, система соответствует и достаточно памяти – обратитесь в техническую поддержку магазинов App Store (IOS) или Play Market (Android)

Что такое НПД

Налог на профессиональный доход — это инновационный специальный режим, разработанный МинФином с целью вывода самозанятых граждан из финансовой «тени». Переход на новую систему уплаты налогов выполняется добровольно. Для тех, кто примет решение работать в прежнем режиме, останется обязательным платить налоги в привычном порядке.

Для граждан, официально оформивших статус самозанятых, по новому закону № 422 ФЗ, распространяется налог на профессиональную деятельность по одной из льготных ставок — 4 или 6 %. Такое нововведение позволит работающим на себя гражданам вести легальный бизнес, не опасаясь санкций за незаконную предпринимательскую деятельность.

Процесс принятия закона о НПД был долгим, сложным и бурно обсуждаемым. В 2015 году была сделана первая попытка по учёту доходов самозанятых граждан — Правительство предложило ввести патентную систему на осуществление самостоятельной деятельности. Однако этой инициативе не удалось воплотиться в жизнь в основном по причине отсутствия чёткого определения «самозанятости».

В каких субъектах можно стать самозанятым

МинФин придумал налог на самозанятость как пилотный проект, призванный определить эффективность мер по легализации самостоятельной деятельности граждан. В 2019 году участниками специального налогового режима стали только четыре субъекта РФ:

- Москва;

- Московская область;

- Калужская область;

- Республика Татарстан.

Это значит, что с начала года зарегистрироваться в налоговой в статусе самозанятых могут лица, осуществляющие свою деятельность в пределах вышеуказанных регионов.

МинФин определил длительность налогового эксперимента сроком в 10 лет. Стоит отметить, что к началу 2020 года, а по некоторым данным — уже к концу 2019 года, планируется ввести налог на самозанятость по всей территории РФ.

Кто может быть самозанятым

Новый закон относит к категории самозанятых лиц:

- не работающих по найму (без оформления трудовых отношений);

- не зарегистрированных в статусе ИП;

- не нанимающих других работников;

- получающих финансовую выгоду от своей личной деятельности.

Что касается извлекаемой прибыли, законодатель четко определил её потолок в денежном эквиваленте — не более 2,4 млн рублей в год или 200 000 рублей ежемесячно.

Помимо вышеперечисленных критериев, есть ряд ограничений для людей, претендующих на статус «самозанятый» и на которых будет действовать новый налог. Подробный перечень прописан в статьях 4 и 6 422-ФЗ. Так, чтобы получить налоговые льготы, гражданин не должен осуществлять определенные виды деятельности, например, торговлю акцизными товарами: крепким алкоголем или топливом. Его профессия не должна подпадать под регулирование отдельных законов — то есть самозанятыми не могут быть адвокаты, нотариусы, арбитражные управляющие и пр.

Налог распространяется на граждан, извлекающих прибыль от неофициальной самостоятельной деятельности, такой как выпечка тортов на дому, ремонт и уборка квартир, шитьё на заказ.

Ощутить преимущества нового налогового режима могут и индивидуальные предприниматели, но для этого им необходимо переоформить свой статус в УФНС. Такие перемены привлекательны для ИП тем, что в статусе самозанятых им не нужно будет оплачивать фиксированные страховые взносы.

Пенсионерам также доступно участие в данном эксперименте. Это никак не скажется на начислении пособий.

Размер НПД в 2019 году

Закон определил разную процентную ставку налогообложения для самозанятых граждан. Сколько налогов будет платить самозанятый, зависит от субъектного состава осуществляемой деятельности.

- Для тех, кто реализует товары или услуги физическим лицам — 4 % от полученного дохода.

- Для тех, кто работает с компаниями и ИП — 6 %.

За все 10 лет эксперимента налоговые ставки по уплате налогов не подлежат изменению.

Новый закон предусмотрел ещё одну льготу для самозанятых — налоговый вычет общей суммой в 10 000 рублей. Сразу воспользоваться этим преимуществом не получится, налоговый вычет расходуется по частям:

- 1 % от полученного дохода при расчёте с физическими лицами;

- 2 % от прибыли при расчёте с компаниями и предприятиями.

К существенным плюсам самозанятости также относится отсутствие необходимости платить НДФЛ и обязательные взносы.