Internet banking

Содержание:

- Ипотека в РНКБ

- Как войти в систему интернет-банкинга ОАО «АСБ Беларусбанк»

- Что такое интернет-банкинг?

- Операция

- Как провести разные операции?

- Общие условия использования карты Халва

- Возможности интернет-банкинга

- История развития интернет-банкинга

- Ошибки и трудности при работе приложения

- Как заказать и оформить карту Халва MAX?

- I-Bank

- Блокировка личного кабинета

- Правила безопасности

Ипотека в РНКБ

Жители Крымского полуострова могут воспользоваться выгодными ипотечными программами в Российском Национальном Коммерческом Банке. Можно получить ссуду на приобретение квартиры в новом доме и покупку квартиры на вторичном рынке. Действуют специальные программы для военнослужащих. Кроме того, получить крупный займ с низкой процентной ставкой можно под залог недвижимости.

Контролировать и совершать платежи по ипотеке удобно в личном кабинете РНБК. Вы можете войти в веб-банкинг на компьютере или выполнить вход в мобильный клиент на смартфоне.

Ипотека в РНКБ в Крыму: условия 2018

Клиенты RNCB могут купить в ипотеку квартиры в новых жилых комплексах в Симферополе, Севастополе, Ялте и других городах Крымского полуострова. Среди предложений новостроек только лучшие квартиры в новых и строящихся домах от надежных застройщиков. Кроме того, можно купить готовое жилье в любом городе в Крыму.

| Новостройка | Готовая квартира | Военная ипотека | Ипотека под залог |

|---|---|---|---|

| Процентная ставка от 9,5%* | Процентная ставка от 10%* | Процентная ставка от 10,90% | Процентная ставка от 14,49%* |

| Первый взнос от 10% | Первый взнос от 10% | Первый взнос от 10% | Дисконт к оценке 40%** |

| Сумма от 600 000 — 15 000 000** | Сумма от 600 000 — 15 000 000** | Сумма от 300 000 — 2 220 000 | Сумма от 600 000 — 15 000 000** |

| Срок от 3 до 20 лет | Срок от 3 до 20 лет | Срок от 3 до 15 лет | Срок от 3 до 15 лет |

| Предоставляется для приобретения квартиры на первичном рынке у аккредитованных застройщиков. *Ставка применяется для клиентов льготной категории, получающих заработную плату на карту Банка. Для остальных клиентов банка ставка — 11,5% **Максимальная сумма при приобретении квартиры в г. Москва |

*Ставка применяется для клиентов льготной категории, получающих заработную плату на карту Банка. Для остальных клиентов банка ставка – 11,5% **Максимальная сумма при приобретении квартиры в г. Москва |

Предоставляется для приобретения готовых квартир/квартир в строящихся домах, аккредитованных Банком, домов с земельным участком |

На любые цели под залог недвижимости. Положительное решение действует в течении 60 дней. *Ставка применяется для клиентов льготной категории, получающих заработную плату на карту Банка. Для остальных клиентов банка ставка – 14,99% **Максимальная сумма ссуды составляет 60% от оценочной стоимости недвижимости ***Максимальная сумма при приобретении квартиры в г. Москва |

Ипотека в Крыму 2018: необходимые документы

Российский Национальный Коммерческий Банк предлагает максимально простые и прозрачные условия для получения ипотеки. Необходимо предоставить минимальный пакет документов:

- паспорт гражданина РФ;

- страховой номер индивидуального лицевого счета (СНИЛС);

- анкета-заявление;

- военный билет (предоставляется обязательно, если заемщику менее 27 лет);

- справка о доходах по форме 2-НДФЛ за последние полные 6 месяцев;

- копия трудовой книжки, заверенная работодателем;

- другие документы по требованию Банка.

Ипотечный калькулятор РНКБ онлайн

В меню калькулятора можно выбрать различные программы, установить стоимость объекта и размер первоначального взноса, определиться со сроком выплаты займа. Справа выполняется мгновенный расчет ежемесячного платежа. Теперь можно нажать кнопку “Подать заявку” и перейти к оформлению предварительной заявки на получение ипотеки.

После успешного принятия заявки в личном кабинете РНКБ появится соответствующий пункт. Вы сможете контролировать выплаты по ипотеке с помощью приложения на смартфоне и в интернет-банке на компьютере.

Как войти в систему интернет-банкинга ОАО «АСБ Беларусбанк»

- Зайдите на сайт ibank.asb.by.

- Введите логин (имя пользователя) и пароль, нажмите кнопку «Вход».

- В новом окошке, которое после этого появится, введите код с карты ключей, нажмите «Вход». После этого Вы окажетесь в личном кабинете, где сможете выполнить любую банковскую операцию.

Если пароль или ключ трижды подряд введен неправильно, учетную запись заблокируют. Вновь вернуть ее в активное состояние поможет оператор, связаться с ним можно по короткому номеру 147.

Во время работы в банкинге нельзя:

- обновлять страницу,

- нажимать кнопки «Назад» и «Вперед» (используйте для этого только пункты меню, предусмотренные системой банкинга),

- открывать другие страницы личного кабинета в новом окне или вкладке,

- закрывать окно до тех пор, пока нет информации о завершении операции.

Как оплатить коммунальные услуги через интернет-банкинг «Беларусбанка»

Операцию можно выбрать в меню «Платежи и переводы» либо «Расчет» АИС ЕРИП. Допустим, чтобы оплатить жировку за квартиру в столице, надо нажать кнопку «Коммунальные платежи», выбрать «ЖКХ г. Минска», после чего ввести личные данные. Вводить номера счетов надо лишь однажды — система запомнит данные и будет открывать окно с автозаполнением, но при необходимости Вы сможете изменить их.

Газо-, электро-, водоснабжение, домофонные системы, взносы в ЖСК, телефон и прочие услуги оплачиваются через систему ЕРИП. Требуется выбрать регион.

Удобные настройки

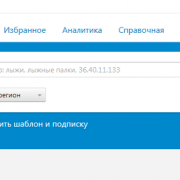

Подключите быстрый доступ к платежам. Нажмите кнопку «Добавьте на страницу Ваши сохраненные платежи», выберите нужное и сохраните изменения. Теперь избранное появится на главной странице и вы получите моментальный доступ к важным платежам — всего в 1 клик. Это существенно сэкономит время и упростит работу в банкинге.

В «Личных платежах ЕРИП» выберите Ваш номер плательщика, чтобы мгновенно увидеть перечень операций.

Проводите платеж «одной кнопкой», оформив доступ в меню «Платежи и переводы» (внизу перечня). Оплата пройдет быстро — в том порядке, который Вы заранее указали.

Выход из системы банкинга «Беларусбанка»

Нажимайте оранжевую кнопку «Выход» вверху страницы, чтобы корректно завершить работу.

Вы автоматически покинете личный кабинет, если не будете выполнять операций и переходов на другие страницы в течение 10 минут. Для Вашего удобства вверху страницы идет отсчет времени: сколько минут и секунд есть в запасе.

«АСБ Беларусбанк»: интернет-банкинг и безопасность

Надежно cохраняйте логин и пароль от разглашения, не сообщайте никому эти данные. Не давайте и не показывайте другим людям карту кодов.

Выясните, есть ли на компьютере, через который Вы планируете войти в личный интернет-банк, антивирусная программа и обновлены ли в ней базы данных.

Прочитайте информацию о цифровом сертификате подлинности SSL (Secure Socket Layer). Для этого в адресной строке (вверху страницы) найдите изображение замочка, щелкните по нему левой кнопкой 2 раза. Прочитайте сведения о сертификате SSL (должно быть указано, кем и кому выдан, срок действия и другие факты).

Дополнительная информация

Узнать больше можно по телефону 147 (по будням с 8:30 до 20:00, по выходным с 10:00 до 16:00).

Если Вы находитесь за границей, звоните по номеру (+375-17) 218-84-31.

Что такое интернет-банкинг?

Интернет-банкинг – это вид дистанционного обслуживания клиентов с предоставлением им доступа к собственным счетам и услугам банка посредством сети интернет. Как правило, такой доступ предоставляется каждому владельцу кредитной или дебетовой карты, а также юридическим лицам, открывшим расчетные счета в одном из банков. Данная система предназначена для самостоятельного совершения финансовых операций без посещения отделений банка.

В России первые прообразы современных онлайн-банкингов с ограниченным функционалом появились более 20 лет назад. Если на начальных этапах подобным сервисом могли похвастаться не многие кредитные учреждения, то сегодня интернет-банкинг стал неотъемлемой частью всех коммерческих банков. Интуитивный интерфейс, обширный функционал и простота использования являются ощутимыми плюсами для будущих клиентов.

Операция

Чтобы получить доступ к онлайн-банку финансового учреждения, клиент с доступом в Интернет должен будет зарегистрироваться в учреждении для получения услуги и установить пароль и другие учетные данные для проверки клиента. Учетные данные для онлайн-банкинга обычно не такие же, как для телефонного или мобильного банкинга . Финансовые учреждения теперь регулярно присваивают номера клиентов, независимо от того, указали они или нет на намерение получить доступ к их онлайн-банкингу. Номера клиентов обычно не совпадают с номерами счетов, потому что несколько счетов клиентов могут быть связаны с одним номером клиента. Технически номер клиента может быть связан с любым счетом в финансовом учреждении, которое контролируется клиентом, хотя финансовое учреждение может ограничить диапазон счетов, к которым можно получить доступ, например, чековыми, сберегательными, ссудными, кредитными картами и аналогичными счетами.

Клиент посещает защищенный веб-сайт финансового учреждения и входит в систему онлайн-банкинга, используя предварительно настроенный номер клиента и учетные данные.

Как провести разные операции?

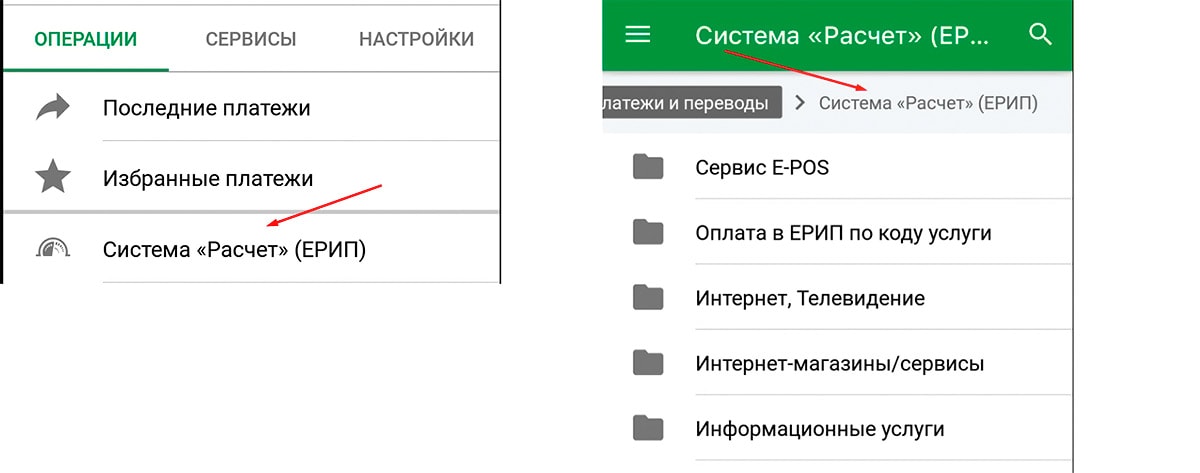

Все операции в M-Belarusbank делаются со счетов, которые подключены к системе пластиковых карточек. Приложение позволяет производить оплату большого количества различных товаров и услуг. Сам функционал и перечень возможных получателей находится в разделе «Платежи и переводы» и системе «Расчет», интегрированной туда. Существуют следующие способы доступа сюда:

- Нажмите на «Платежи и переводы» в данном меню и откройте раздел.

- Войдите в личный кабинет и кликните на главной странице на кнопку «Все».

- В разделе «Карты», доступном на главной странице либо в основном меню.

Зайдя туда, выберите карту, которую планируете применять, зайдите в раздел «Операции». Через него вы можете выполнять все платежи. В разделе «Платежи и переводы» содержится список всех адресатов, которым вы можете перевести средства. Также в данном меню предоставляется доступ к системе «Расчет». Для выполнения операции необходимо выбрать услугу, организацию либо компанию, которые вам нужны. Рассмотрим детальнее, как выполнить самые популярные из них.

Оплата мобильной связи

Для оплаты телефона используйте раздел «Платежи и переводы». Это можно сделать непосредственно через мобильный банкинг либо через систему «Расчет». В первом случае выбирается мобильный оператор, вид услуги, способ оплаты. Также необходимо указать в форме сумму платежа и номер телефона, кликнуть «Далее», указать карту и подтвердить пополнение.

Другой способ – зайти в систему «Расчет». Вы увидите древовидную структуру, где нужно выбрать «Мобильная связь». Выберите своего оператора из списка, способ для оплаты и вид услуги. Укажите сумму пополнения и телефон, нажмите «Далее», выберите карточку, с которой будет выполнен платеж, и подтвердите его.

Оплата интернета

Для оплаты интернета также существует два варианта. Раздел платежей и переводов применяется для этого следующим образом:

- Выберите нужного провайдера в списке.

- В открывшемся окне определите вид оплаты и кликните на необходимую строчку с домашним интернетом.

- Заполните форму, которая откроется, нажмите на «Далее». Выбрав карту для оплаты, подтвердите операцию.

Через систему «Расчет»:

- Зайдите в папку «Интернет, телевидение, телефония».

- Кликните на название вашего поставщика и выберите наименование услуги.

- В форме, которая откроется, укажите размер оплаты и свой телефон, подтвердите кнопкой «Далее».

- Выбрав карту, оплатите с нее услугу.

Оплата коммуналки

Для совершения коммунальных платежей зайдите в систему «Расчет», затем в пункт «Коммунальные платежи». Откроется еще один список, где нужно уточнить необходимую категорию услуг, к примеру, «Жилищно-коммунальные услуги». Выберите свой населенный пункт и организацию, в пользу которой будет совершаться платеж.

Дальше в открывшейся форме укажите платеж, свой персональный счет и кликните на «Далее». Выберите карту для снятия средств и подтвердите платеж.

СПРАВКА. Чтобы легче оплачивать счета в дальнейшем, платеж можно добавить в раздел «Избранное» путем нажатия за звездочку в процессе заполнения формы.

Перевод денег с карты на карту

Перевод между карточками осуществляется через раздел «Платежи и переводы». Тут выбирается «Перевод с карты на карту». Откроется меню, где указываются реквизиты карточного счета, куда будут перечисляться деньги. Определите карту для оплаты и подтвердите операцию.

Аналогичным образом можно осуществить перевод по реквизитам в одноименном пункте основного меню. В разделе «Перевод пользователю М-Банкинга» можно перевести средства как на чужой, так и на свой счет, открытый в данном банке. Этот пункт дает возможность совершения операций только по номеру телефона получателя, без ввода реквизитов карты.

Можно осуществлять и ряд других услуг: вносить платежи по кредитам в банках или МФО, пополнять вклады, оплачивать телевидение, детский сад, школу, штрафы ГАИ, оплачивать билеты онлайн. Оплата производится через раздел «Платежи и переводы» или систему «Расчет». Достаточно указать код или наименование нужной организации, ввести сумму пополнения, выбрать карту, с которой она будет списана, и подтвердить операции. Платежи, которые вы делаете постоянно, можно добавлять в избранное. Это упростит и ускорит процедуру их совершения в дальнейшем.

Общие условия использования карты Халва

Клиенты банков часто отказываются от кредитных продуктов в пользу рассрочки, условия которой гораздо выгодней, чем фиксированные платежи с годовыми процентными ставками.

Карта Халва универсальна, т. к. можно использовать её как дебетовую для хранения личных сбережений или создания кошелька с деньгами для совершения ежемесячных текущих покупок.

При недостаточности собственных средств клиент банка может воспользоваться кредитными деньгами в рамках лимита, который составляет 30-350 тыс. рублей. Выдача карты и установление доступной суммы для рассрочки решается финансовой организацией индивидуально, в зависимости от платёжеспособности клиента.

Условия по карте Халва от Совкомбанка:

- рассрочка по использованию денежных средств банка у партнёров – 1-18 месяцев;

- плата за пользование деньгами в период рассрочки – 0%, после окончания – 10% годовых;

- проценты на остаток по дебетовому счёту – 1-5,5%, в зависимости от суммы на депозите;

- рассрочка при совершении покупок не у партнёров банка – 2 месяца.

Постоянным и добросовестным клиентам финансовая организация по запросу держателя карты увеличивает кредитный лимит. Дополнительно предоставляется кэшбэк 1-6% от суммы покупки, но только при использовании денег с дебетового счёта.

Для контроля расходов и хранения своих денег на карте, в личном кабинете можно зафиксировать, какими средствами расплачиваться в магазинах: своими или кредитными. Платежи с дебетового счёта позволят накапливать кэшбэк и получать повышенные бонусы.

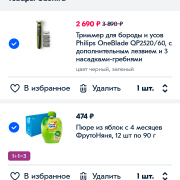

Условия оплаты покупок у партнёров

Банк постоянно расширяет свою сеть, которая предоставляет рассрочку клиентам. Для уточнения организаций и магазинов, предоставляющих ссуду, можно обратиться в офис или найти информацию в личном кабинете. Сроки льготного периода у всех магазинов разные, и прежде чем совершать дорогую покупку, нужно узнать, на какой период даётся рассрочка.

Расчёт платежа при совершении нескольких приобретений в течение месяца:

- При большом количестве платежей по карте суммируется общий показатель, и выставляется счёт для погашения в равных долях.

- Оплата крупной покупки единовременно рассчитывается путём деления суммы на количество месяцев рассрочки, которые даёт торговая сеть.

- При регулярных тратах денежных средств банка финансовая организация выставляет ежемесячную фиксированную сумму из расчёта количества покупок и времени рассрочки.

Вся информация по совершению сделок доступна в личном кабинете, там же можно пополнить свой кредитный или дебетовый счёт.

Условия оплаты покупок не у партнёров Совкомбанка

Карта Халва работает как обычная кредитка. Все торговые сети, принимающие безналичный расчёт, доступны для совершения покупок.

Рассрочка по платежу заёмными средствами предоставляется на 2 месяца, но при покупке к сумме, на которую совершена операция, прибавляется комиссия в размере 290 рублей, независимо от затраченных средств. Дополнительно начисляется фиксированный процент 1,9% от суммы покупки.

Расчёт платежа по ссуде не у партнёров банка:

- количество совершения операций в месяц ограничено только лимитом по карте;

- при каждой покупке автоматически к сумме добавляется комиссия 290 рублей и 1,9%;

- платёж рассчитывается, исходя из количества затраченных средств в течение месяца плюс комиссионный сбор и процент – все в сумме распределяется равными долями на 2 месяца.

Пример расчёта: 1000 + 290 рублей + 1,9% (1000 + 290 + 19 = 1309) / 2 = 654,5 – этой суммой необходимо пополнять карточку два месяца. Если совершается несколько покупок, то расчёт производится так же, и общая задолженность суммируется.

Чтобы не запутаться в количестве платежей и при невозможности отслеживания своих трат в личном кабинете, банк рекомендует подключить СМС оповещение, где будет показана сумма задолженности и срок погашения. Стоимость подключения услуги составляет 99 руб./месяц.

При несвоевременном пополнении карточного счёта банк дополнительно к сумме долга насчитывает штраф:

- 590 руб. – за первый месяц просрочки;

- 590 руб. + 1% от суммы долга – на второй;

- и 590 руб. + 2% – на третий.

Санкции влекут увеличение суммы долга и попадание в базу недобросовестных клиентов.

Возможности интернет-банкинга

В настоящее время у клиентов появилась возможность получить практически полный спектр банковских услуг без посещения офиса, что удобно не только самому клиенту, но и выгодно банку – значительно уменьшаются расходы на обслуживание клиента в отделении (налицо экономия времени операционно-кассовых работников и других ресурсов).

Давайте посмотрим, какие возможности даёт доступ в современный интернет-банк:

- Отслеживание приходных и расходных операций по всем картам и счетам (получение выписки по счёту). Кстати, получение выписки в отделении – в основном платная услуга, а в ИБ это всегда бесплатно. Контроль баланса счётов (остатка средств на них) – самая распространённая операция в ИБ;

- Открытие (в том числе перевыпуск, самостоятельная блокировка) карт (с последующей доставкой их курьером (почтой) или посещением офиса, чтобы забрать готовый пластик с выполнением минимальных формальностей), открытие депозитов (вкладов) в онлайн-режиме, заявка на кредит с перечислением средств на карточный счёт. Закрыть упомянутые банковские продукты можно, как правило, также в удалённом режиме.;

- Осуществление переводов между собственными счетами и на карты (счета) третьих лиц как в своём, так и в другом банке, включая отправку денег за границу;

- Конвертация валют;

- Оплата коммунальных услуг, мобильного телефона, интернета, телевидения, штрафов, пошлин и т.д. В общем случае – возможность оплатить услуги широкого спектра компаний;

- Погашение платежей по текущим кредитам (и пополнение своих счетов: карт, вкладов) – со своих карточек или других счетов, или с карт других банков;

- Предоставление информации по различных банковским услугам (тарифы, условия использования и пр.). Сюда же добавим рекламную целевую информацию, которую банк может довести до каждого клиента индивидуально, например, предложение кредита по сниженным ставкам или кредитной карты с предодобренным кредитным лимитом.

- Возможность управлять настройками, непосредственно влияющими на безопасность: лимиты по операциям снятия или перевода, изменения логина и пароля, смена ПИН-кода, и т.д.

- Дополнительные услуги: заказ вашей кредитной истории, автоплатежи, управление финансами, при подключенной бонусной программе клиенту могут быть доступны такие возможности, как: просмотр бонусов, их конвертация в реальные деньги (иногда бонусы возвращаются «живыми» деньгами – так называемый кэшбэк) и прочие полезные опции (всё зависит от конкретного ИБ).

Если человек попробовал возможности ИБ, то он вряд ли пойдёт к терминалу для того чтобы оплатить коммунальные услуги или перечислить платёж в школу или садик за своего ребёнка – всё это можно сделать, рядом с вашим компьютером в удобной обстановке. Именно поэтому интернет-банк является обязательной составляющей клиентского обслуживания современного кредитного учреждения.

История развития интернет-банкинга

Система интернет-банкинга берет своё начало с 80-х годов прошлого столетия, когда в США была создана система Home Banking. Эта система давала возможность вкладчикам проверять свои счета, подключаясь к компьютеру банка через телефон. В дальнейшем, по мере развития интернета и интернет-технологий банки начинают вводить системы, которые позволяли вкладчикам получать информацию о своих счетах через интернет. Впервые услуга перевода денежных средств со счетов была введена в 1994 году в США Стэнфордским федеральным кредитным союзом, а уже в 1995 году был создан первый виртуальный банк — Security First Network Bank. Но, к разочарованию основателей проекта, он потерпел фиаско из-за сильного недоверия со стороны потенциальных клиентов, которые, в те времена, не очень-то доверяли такому новшеству. Первым банком, достигшим успеха в онлайн-банкинге, стал Bank of America. К 2001 году он стал первым, среди всех банков, предоставляющих услугу Е-банкинга, чья база пользователей этой услугой превысила 2 млн клиентов. На тот момент эта цифра составляла около 20 % всех клиентов банка. А в октябре все того же 2001 года и все тем же Bank of America была взята планка в 3 млн денежных переводов, осуществленных с помощью услуги онлайн-банкинга на общую сумму более 1 млрд. $ США. В настоящее время в странах западной Европы и Америки услугами Е-банкинга пользуются более 50 % всего взрослого населения, а среди совершеннолетних пользователей интернета эта цифра достигает 90 %.

История развития интернет-банкинга в России

- 1997 год. Гута-банк запустил услугу «Телебанк», позволяющую клиентам банка управлять своими счетами дистанционно по телефону, набирая в тоновом режиме цифровые команды.

- 1998 год. Автобанк запустил первый в России интернет-банк для управления счетами онлайн.

- 1999 год. Гута-Банк запускает интернет-банк «Телебанк» взамен одноименного телефонного сервиса.

- 2000 год. На сайте Альфа-Банка появляется функция заказа банковских карт.

- 2001 год. В июле 2001 года аудитория «Телебанка» Гута-Банка составила 4 тысячи пользователей.

- 2001 год. По состоянию на 3-й квартал 2001 года интернет-обслуживанием занимались 96 кредитных организаций, из них 56 в Москве. Предоставляли услуги физическим лицам 36 банков, при этом в Москве их было 22. Ещё более 100 российских кредитных организаций заявляли в анкетах о намерении внедрить услуги интернет-банкинга до середины 2002 года.

- 2002 год. В ноябре 2002 года Ситибанк начинает обслуживать клиентов физических лиц. Клиентам сразу же доступен интернет-банк Citibank Online.

- 2002 год. В декабре 2002 года стал доступен для пользователей интернет-банк PSB Online Промсвязьбанка для клиентов физических лиц.

- 2003 год. В мае 2003 года Альфа-Банк объявил о запуске интернет-банка по пластиковым картам своих клиентов.

- 2005 год. 5—10 % клиентов физических лиц российских банков пользуются интернет-банкингом.

- 2006 год. Альфа-Банк запустил интернет-банк для физических лиц «Альфа-Клик».

- 2007 год. В феврале 2007 года Банк Русский Стандарт объявил о запуске интернет-банка для физических лиц.

- 2008 год. В феврале 2008 года аудитория интернет-банка Raffeisen Connect Райффайзенбанка составила 200 тысяч пользователей.

- 2008 год. В апреле 2008 года Сбербанк России объявил о запуске интернет-банка «Электронная Сберкасса», ориентированного на работу со сберкнижками.

- 2009 год. В апреле 2009 года Сбербанк России обновил интернет-банк для физических лиц, который был переименован в «Сбербанк Онлайн» и позволил пользователям управлять банковскими счетами и картами через Личный Кабинет.

- 2009 год. На начало 2009 года аудитория «Телебанка» ВТБ24 составила 200 тысяч пользователей. В октябре 2009 года аудитория «Телебанка» ВТБ24 достигла отметки в 400 тысяч пользователей.

- 2010 год. «ТКС Банк», специализирующийся на дистанционном банковском обслуживании, запускает программу привлечения клиентов по кредитным картам и депозитам через интернет.

- 2010 год. В июне 2010 года Сбербанк запустил сервис «Сбербанк Бизнес Онлайн».

- 2010 год. В июле 2010 года Альфа-Банк объявил о том, что аудитория интернет-банка «Альфа-Клик» превысила миллион пользователей.

- 2013 год. Аудитория интернет-банкинга в России превысила 15 миллионов пользователей.

Ошибки и трудности при работе приложения

В ходе регистрации клиент может столкнуться с такими проблемами, как:

- СМС с кодом не поступает на телефон, в этом случае следует перепроверить правильность указания данных.

- Сообщение «Неверный код или время действия истекло» при вводе полученного пароля говорит о том, что-либо исчерпан лимит ожидания, либо допущена ошибка при вводе, решить вопрос поможет повторный запрос кода.

- «Невозможно получить идентификатор оповещений» ошибка характерная для iOS, для устранения необходимо изменить настройки приложения (включить «Центр уведомлений» со стилем «Напоминания» или «Баннер»).

- для устройств типа Nokia Lumia, также есть распространенная ошибка регистрации в сервисе уведомлений, чтобы решить проблему нужно перезагрузить или зарядить устройство, на низком проценте аккумулятора работа приложения невозможна.

В случае успешного завершения процедуры регистрации, без ошибок, появится окно управления приложением, где можно будет внести данные карт.

Как заказать и оформить карту Халва MAX?

Оформить новую карту Халва Макс можно в любом офисе МТБанка. При себе нужно иметь паспорт. Справка о зарплате не обязательна, но в этом случае кредитный лимит будет небольшим. Также оформить карту можно в сети магазинов-партнеров.

Если у вас уже есть карта Халва, то при оформлении новой Халвы MAX кредитный лимит будет рассчитываться по-новому.

Как пополнить карту?

- через мобильный или интернет-банк МТБанка;

- через ЕРИП;

- в кассах банка, а также через инфокиоски;

- с помощью специального приложения Denegram;

- через сервис перевод с карты на карту;

- через WEBPAY;

- в кассах Белпочты;

- в терминалах Qiwi.

Сравнение тарифов по карте Халва

Ниже мы кратко перечислили основные условия тарифа по карте Халва MAX в сравнении с другими действующими тарифами карты рассрочки. МТБанк предлагает потребителям несколько вариантов, чтобы можно было сделать оптимальный выбор исходя из самых используемых клиентом опций.

| Тариф | Лимит | Ежемесячная плата | Период рассрочки | Снятие наличных | Срок действия карты | Мани-бэк | Особенности тарифа |

|---|---|---|---|---|---|---|---|

| Карта рассрочки № 1 «Халва» | 6 000 BYN | 9,90 рублей в год |

от 1 месяца (максимальный срок — в зависимости от предприятия-партнера) |

запрещено | 3 года | до 1% за покупки своими деньгами | стандартные операции – покупка товаров в рассрочку в магазинах-партнерах, мани-бэк |

| Халва MAX | до 5 000 BYN | 9,90 рублей в месяц (бесплатно при покупках свыше 300 руб) | от 1 месяца и более (в зависимости от организации-партнера) + 2 дополнительных месяца рассрочки от банка на каждую покупку | разрешено | 3 года | до 1,5% за покупки своими деньгами | самый широкий функционал из всей линейки тарифов: стандартные операции +продление рассрочки, более поздняя дата погашения долга, снятие наличных с кредитного счета, рассрочка на оплату коммунальных услуг |

| Халва MIX | до 1 000 BYN | 9,90 рублей в год | от 1 месяца и более (в зависимости от организации-партнера) | запрещено | 3 года | до 1% за покупки своими деньгами | стандартные операции+ бонусных услуга рассрочки на оплату коммунальных счетов |

Карта Халва МАХ подходит тем, кто очень активно использует продукт. Причем не только для основной цели – покупки в рассрочку, но и как полноценную дебетовую карту. В этом случае высокая ежемесячная цена карты (9,90 рублей) себя окупает выгодными предложениями – повышенным процентом мани-бэка, возможностью снимать наличные деньги с кредитного счета, функцией продления рассрочки

Обратите внимание, что за снятие наличных денег придется заплатить банку 24,96% годовых в случае несвоевременного возврата долга

Большой плюс в том, что можно сделать обслуживание карты бесплатным, если тратить большую сумму на покупки (от 300 рублей в месяц).

Если основная цель карты Халва – нерегулярные покупки товаров в рассрочку, то лучше выбрать тариф с более бюджетной ценой за обслуживание.

I-Bank

Описанные сайты:

- i-bankmoney.ru;

- filkopas.ru.

Сведений на странице мало, однако в глаза сразу бросилась

лицензия. Проверка показала, что никому документ №0311-18651 не выдавался. Зато

обнаружили в интернете сервис, где значится этот же номер. Федеральный

Гражданский Фонд также сходу пообещал деньги от неизвестного отправителя. Сумма

отличается, но схема точно та же. Нельзя сказать, какой из проектов стал копией

другого, но ясно одно: это лохотроны.

Если вы не первый раз на нашем сайте, то наверняка уже знакомы с признаками лохотронов. Регулярно описываем их в обзорах

Обратите внимание на Траст Юнион, где обещали деньги, а в итоге оставляли людей ни с чем. Здесь всё примерно так же

Признаки того, что I-Bank лохотрон:

- Непонятно, откуда взялась такая сумма. Деньги не берутся из воздуха. И не надейтесь, что их перевели по ошибке. Такого не бывает;

- Одна и та же лицензия на нескольких якобы несвязанных сайтах;

- Обещают через 2 суток вернуть финансы отправителю, подталкивают к их получению. Типичное для жуликов поведение;

- Получателя идентифицируют (распознают) каким-то магическим образом, без ввода им своего номера телефона, паспортных данных или паролей. В паранормальщину не верим, а вот жулики – гораздо более изученное явление.

Держитесь от лохотрона I-Bank подальше. Этот онлайн банкинг

обманывает наивных людей не первый день.

Хотите научиться заработку в интернете? Читайте обзоры Проверенных курсов. Простым языком рассказали о способах получения прибыли, нужных вложениях и в целом о том, кому эти методы будут полезны. Попробуйте сейчас!

Блокировка личного кабинета

С целью повышения безопасности и предотвращения возможности несанкционированного доступа к персональной информации клиентов учетная запись пользователя автоматически блокируется, если он трижды неправильно ввел авторизационные данные – имя, пароль либо сессионный код.

Для разблокировки обратитесь по номеру телефона 147 или воспользуйтесь услугой «Разблокировка по СМС». В последнем случае вы получите на номер телефона СМС с кодом, который нужно ввести в соответствующее поле и подтвердить разблокировку. Если код не пришел или был утерян, то после нажатия на кнопку «Разблокировка по СМС», введите авторизационные данные и нажмите на «Повторить СМС». Вы получите код снова.

Правила безопасности

Работать в личном кабинете намного удобнее, чем тратить личное время на поездки в банк. Но пользователь должен понимать, что за все совершенные операции только он несет ответственность. Подтверждая транзакцию паролем, он дает банку согласие на ее акцепт.

Поэтому нужно быть предельно внимательным и проверять данные перед их утверждением. Чтобы не допустить ошибок, нужно помнить о таких советах:

- Никому не сообщать данные для входа в интернет-банкинг и не вводить их при посторонних лицах.

- Всегда проверять актуальность указанных реквизитов, сверять номера счетов.

- Если погашаете кредит, то в назначении платежа обязательно прописать номер договора и дату его оформления.

- Открывая новый продукт, например, депозит или карту, внимательно изучить тарифы и выбрать лучшее предложение.

- Для безопасных расчетов регулярно менять пароль для авторизации в системе.

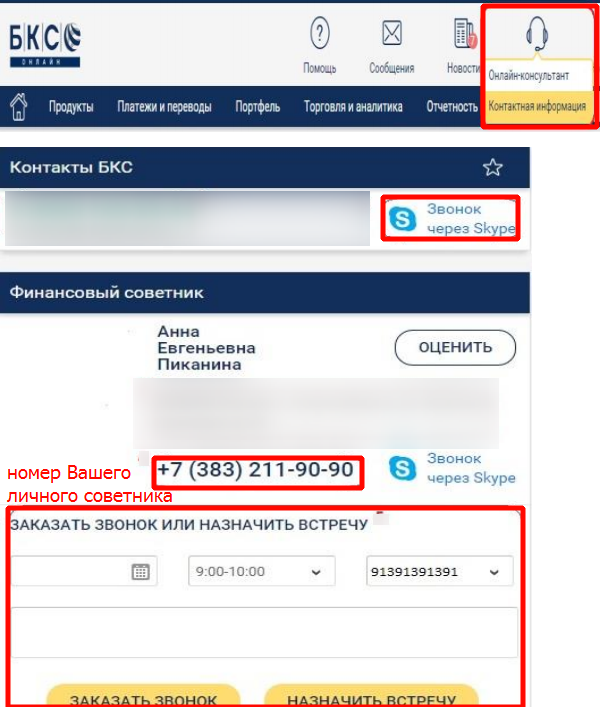

При возникновении вопросов или трудностей в работе с интернет-банкингом можно обратиться за помощью в колл-центр по номеру . Звонки по будням принимаю с 8.30 до 20.30, а по выходным с 9.00 до 16.00 часов. Квалицированные сотрудники оперативно решат все проблемы.