«самозанятый и ип — в чем разница»

Содержание:

- ИП или самозанятый: критерии выбора

- Гарантии и послабления

- Кто относится к категории самозанятых

- Самое важное про работу без регистрации

- Налоговая ставка

- Существенные различия ведения деятельности между самозанятыми и ИП

- Нюансы

- Что лучше самозанятый или ИП?

- Различия самозанятых и ИП

- ИП или самозанятость: критерии выбора

ИП или самозанятый: критерии выбора

После того как мы разобрались в понятиях нужно выяснить – самозанятый или ИП что выгоднее? Для этого нужно понять, чем отличается самозанятый гражданин от ИП и какой статус более выгоден для легализации деятельности – самозанятый или ИП?

Итак, самозанятый и ИП, в чем разница – таблица ниже:

| Самозанятый гражданин | Индивидуальный предприниматель |

|---|---|

| Самозанятые могут работать только в регионах, участвующих в налоговом эксперименте. | Деятельность ИП не ограничена конкретными регионами России. |

| Самозанятый не может заниматься перепродажей товаров, продажей подакцизных товаров; добычей и реализацией полезных ископаемых. Нельзя вести деятельность по договору поручения, комиссии или агентскому договору. Основные виды деятельности связаны с оказанием услуг физическим и юридическим лицам. |

У ИП много разрешённых видов деятельности, среди которых оказание услуг, торговля и производство. Тем не менее ИП не вправе заниматься производством и торговлей алкоголем, также есть ряд запретов на работу с военной техникой, оружием, пиротехникой и т. д. Также у ИП есть ограничения для налоговых спецрежимов. Например, для ИП на патенте (ПСН) может заниматься только определёнными видами предпринимательской деятельности. |

| Самозанятые граждане имеют лимит по доходам – 2,4 млн руб. в год. | У ИП нет таких жёстких лимитов по доходам. Минимальное ограничение по доходам у ИП на патенте – 60 млн. руб. в год, для ИП на УСН лимит составляет 150 млн. руб. в год. |

| Для самозанятых установлены две налоговые ставки: если услуги оказываются или товары продаются физлицам – 4%, если юрлицам и ИП – 6%. Платить страховые взносы самозанятые граждане не обязаны, но могут по своему желанию. |

Налоговых режимов для ИП несколько, поэтому можно выбрать самый оптимальный вариант. Ставка налога зависит от выбранного ИП режима налогообложения. Например, для ИП на «упрощёнке» с объектом налогообложения «доходы» — 6 %, а для ИП на УСН с объектом налогообложения «доходы минус расходы» ставка налога 15 %. При доходе предпринимателя в пределах 300 000 руб. установлен фиксированный размер страховых взносов – 29 354 руб. При доходе ИП более 300 000 руб. – 29 354 руб. + 1 % от суммы дохода, превышающего 300 000 руб. Кроме того, ИП обязан уплачивать фиксированные страховые взносы на ОМС. |

| Кассовую технику покупать не требуется, чек об оплате формируется через мобильное приложение «Мой налог». | В большинстве случаев ИП обязан применять онлайн-кассу, однако есть и исключения. |

| Самозанятый не вправе нанимать работников по трудовым договорам. | ИП может быть работодателем по трудовому договору (не более 100 сотрудников). |

| Самозанятый может совмещать постоянную работу с самозанятостью, т. е. в свободное от основной работы время заниматься другой деятельностью. | ИП может продолжать работать в качестве наёмного сотрудника по трудовой книжке. |

| Самозанятый не обязан вести какую-то специальную отчётность, все данные о доходах налоговая инспекция получает через мобильное приложение «Мой налог». | На каждом налоговом режиме имеется своя отчётность, за срыв сроков сдачи которой ИП может быть оштрафован, а его расчётный счёт заблокирован. |

| В законе о самозанятых гарантировано неухудшение условий на ближайшие 10 лет пока длится налоговый эксперимент. | ИП не могут похвастаться стабильностью условий ведения бизнеса (фиксированные взносы и страховые взносы на ОМС регулярно увеличиваются). |

Как видим, на вопросы чем отличается ИП от самозанятых граждан или какой статус выгодней самозанятый или ИП на УСН – сложно ответить просто и однозначно. Именно поэтому в интернете так популярны обсуждения на темы «самозанятые без ИП», «самозанятые граждане и ИП» и «самозанятый или ИП в такси что лучше».

Гарантии и послабления

2020 г. оказался самым сложным для экономики за последние десятилетия. В этой связи разрабатываются послабления для бизнесменов — на них могут рассчитывать и самозанятые, и ИП.Для перечисляющих ПНД предусмотрен:

- Возврат суммы налога за 2019 г. – производится на карточку, привязанную к приложению.

От редактора! По данным ФНС, самозанятые за 2019 г. перечислили в бюджет 1,152 млрд руб. Теперь эти деньги им вернут.

- Налоговый капитал в размере 12 130 руб. для тех, кто зарегистрировался до 01.06.2020, – средства можно потратить на погашение старых и новых платежей в пользу ФНС.

- Налоговый вычет до 10 000 руб. – уменьшается ставка на 1% с доходов с физлиц, минус 2% – с ИП, юрлиц.

Пример. НПД в месяц с поступлений в 30 000 руб. от операций с гражданами уплачивается в размере 1 200 руб. Самозанятый имеет право на уменьшение этой суммы на 300 руб., не более 10 000 руб. в течение года с нарастающим итогом. Операция осуществляется налоговым органом самостоятельно.

- Пособие по безработице – потребуется прекращение учёта в качестве самозанятого.

Первые три гарантии распространяются на ИП на НПД. Другие льготы для предпринимателей зависят от региона регистрации.

Кто относится к категории самозанятых

Многие госучреждения и ведомства трактуют понятие самозанятости различно. Наиболее чётким из всех предложенных выступает определение Минюста. Министерство подразумевает, что к самозанятым гражданам стоит отнести физических лиц, занимающихся деятельностью, приносящей регулярный доход, на свой страх и риск. При этом все действия индивидов совершаются без образования юрлица или оформления статуса ИП, также работы производятся при отсутствии трудового соглашения.

Из этого понятия следуют отличительные критерии самозанятых:

- осуществляют оказание услуг, выполнение работ, продажу товаров другим физлицам (заказчикам);

- не относятся к бизнесменам, не имеют какого-либо официального статуса;

- работу выполняют лично, без привлечения наёмных сотрудников;

- получают прибыль за свою деятельность;

- не связывают себя рамками трудовых отношений.

Критерии отнесения к самозанятым

К самостоятельно занятым лицам относятся люди, осуществляющие за плату:

- уход и заботу за пожилыми людьми, не достигшими совершеннолетия детьми, нетрудоспособными лицами;

- частную образовательную практику (занятия репетиторством, подготовку к сдаче экзаменов, итогового тестирования);

- ведение домашнего хозяйства;

- клининговые услуги (уборку помещений, квартир).

Как видно, список довольно небольшой. Однако на региональном уровне никто не запрещает его расширить. В него можно включить следующие виды деятельности:

- ремонтный и строительный труд (мастер на час, все виды кровельных работ и прочие);

- воспитание детей нянями и гувернантками;

- услуги в компьютерной сфере (ремонт, переустановка программ, прошивка);

- погрузка, разгрузка, помощь в переезде;

- сдача квартиры в аренду;

- написание статей, наполнение сайтов контентом;

- парикмахерские, маникюрные, педикюрные услуги на дому.

Перечисленные виды деятельности не требуют наличия лицензии на их осуществление, часто носят выездной характер, за них можно браться удалённо (например, через интернет).

Таким образом, получение статуса самозанятых позволит людям, занимающимся любимым делом, заявить о себе, осуществлять налоговые отчисления и уже не считаться безработными.

Самое важное про работу без регистрации

Здесь всё просто: заниматься предпринимательской деятельности, нигде не зарегистрировавшись — незаконно. Из очевидных плюсов: собирать документы и платить налоги не нужно. Всё, что вы зарабатываете, вы можете потратить на что угодно. Из очевидных минусов — придётся прятаться от налоговой. Это значит, что, например, покупать рекламу своих товаров и услуг или закупать товар оптом — опасно, получать на карту постоянные платежи (например, за аренду квартиры) — тоже. Если спрятаться не удастся, придётся заплатить все налоги и штрафы: налоговый и административный. Иногда (например, если доход от деятельности — крупный, то есть 1 500 000 рублей) предусмотрена и уголовная ответственность. Кроме того, многие компании отказываются работать с теми, кто не платит налоги, для них это тоже риски. Поэтому ваша целевая аудитория скорее всего ограничится частными клиентами. Несмотря на то, что этот формат всё ещё довольно популярен, особенно у бизнеса с небольшими объемами, мы всё же рекомендуем зарегистрироваться и платить налоги. Практика показывает, что даже небольшой оборот — не повод чувствовать себя безопасно, занимаясь предпринимательской деятельностью незаконно.

Зарегистрироваться ли как ИП или самозанятый, решать вам. Это шаг для того, чтобы начать строить свое дело. К нему стоит подходить ответственно, продумывать и просчитывать.

Мы желаем вам удачи и надеемся, что у вас всё получится. А мы в Пачке продолжим публиковать полезные статьи и разборы для тех, кто работает на себя. Следите за обновлениями или подпишитесь на рассылку новых статей (2 раза в месяц, только самое интересное).

Налоговая ставка

Размеры налогов и прочих выплат, подлежащих перечислению в бюджет, являются основным отличием статусов самозанятости от ИП.

Ставки у самозанятых

Работающий с 2019 года устанавливает для граждан, осуществляющих деятельность без привлечения работодателя, только два варианта налоговой ставки:

- 4 % — если такой гражданин работает с физлицами, оказывает услуги или продает товары населению;

- 6 % — если работа ведётся с предпринимателями и организациями.

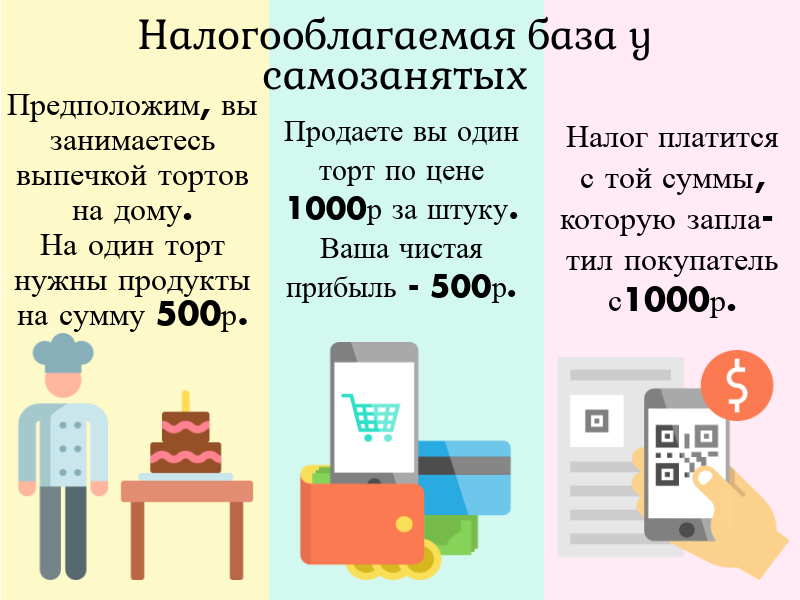

Нужно учитывать, что согласно ст. 8 закона базой для расчёта налога на профессиональный доход (НПД) считаются доходы, а именно денежные средства, полученные самозанятым при оплате покупки или услуг. Варианта считать налог с чистой прибыли — дохода, уменьшенного на расходы — в такой системе налогообложения нет.

Самозанятые не платят никаких других налогов. По деятельности, которую они ведут в системе оплаты НПД, не требуется платить НДФЛ.

Ставки у индивидуальных предпринимателей

У ИП есть несколько вариантов налогообложения на выбор. Если после регистрации предприниматель не направил в ФНС уведомления о выборе специализированного режима, то налог автоматически оплачивается по общей системе — ОСН или ОСНО — она считается стандартной.

Этот режим отличается большим количеством налоговых платежей, а также требованием ведения и предоставления полноценного бухгалтерского и налогового учёта. В некоторых случаях ОСНО может быть выгодна, например, в оптовой торговле или при продаже импортируемых товаров.

Патентная система налогообложения (ПСН) предназначена только для ИП, осуществляющих деятельность, виды которой входят в классификатор. Он содержит 63 позиции. Выплата налога по такому спецрежиму производится раз в год — оплата патента. Расчёт его стоимости зависит от срока действия патента и налоговой базы, устанавливаемой региональными законодательными актами. Кроме ограничения по видам работ есть рамки по количеству сотрудников и годовому доходу.

Единый сельскохозяйственный налог — ЕСХН — платят те предприниматели, которые занимаются производством сельхозпродукции. Данный налоговый режим является специализированным, поэтому отменяет часть стандартных налогов: НДС, НДФЛ, имущественный. Применить его можно при получении не менее 70 % доходов от сельскохозяйственной деятельности.

Единый налог на вмененный доход или ЕНВД также относится к спецрежимам и отменяет стандартные налоги. Для данной системы существуют ограничения по видам деятельности, количеству наёмного персонала и объёму участия других организаций. Фактически полученный доход при расчёте значения не имеет. Расчёт налога производят, исходя из размера предполагаемого дохода. Его уровень определяет государство. Фиксированной ставки нет, она зависит от вида деятельности и различна для каждого предпринимателя.

Упрощённая система налогообложения или УСН применяется чаще всего. Считается экономически целесообразным режимом. Заменяет основные налоги общей системы, широка в применении. Из ограничений только обороты, количество сотрудников и годовой доход.

Определение налоговой базы возможно по двум вариантам:

- только доходы — ставка составит 6 %;

- доходы, уменьшенные на расходы — ставка 15 %.

ИП может быть плательщиком НДС. Происходит это в тех случаях, если он использует основную систему налогообложения. Есть также ряд дополнительных обстоятельств, в которых предприниматель становится плательщиком данного налога:

- Выставление счетов-фактур.

- Перемещение товаров через границу (таможенный НДС).

- Признание налоговым агентом.

- Работа по агентским договорам комиссии и поручения.

- Утрата права на применение специального налогового режима.

В любом случае при доходе от деятельности ниже 2 миллионов рублей ИП освобождается от оплаты НДС.

НДФЛ также оплачивается только при применении основной системы налогообложения. Все специальные режимы освобождают от оплаты налога на доход физлиц.

Исключением будут являться ситуации:

- При оформлении беспроцентного займа НДФЛ придется заплатить с разницы процентов.

- Получение доходов в виде дивидендов.

- Операции с личным имуществом, например, продажа квартиры.

Также при найме работников ИП становится не только налогоплательщиком, но и налоговым агентом, и обязан отчислять НДФЛ за своих сотрудников.

Обратите внимание! В эпоху коронавируса все ищут дополнительные возможности заработка. Удивительно, что альтернативными способами зарабатывать можно гораздо больше, вплоть до миллионов рублей в месяц

Один из наших лучших авторов написал отличную статью про заработок на играх с отзывами людей.

Существенные различия ведения деятельности между самозанятыми и ИП

Кто такие самозанятые граждане и чем они отличаются от ИП, на первый взгляд неясно. Самозанятые граждане, как и ИП регистрируют свой бизнес официально и платят налоги. Но у них есть значительные отличия, хоть их не так много. Основные различия между ИП и самозанятым:

- Предприниматели обязаны выплачивать страховые пенсионные взносы и налоги в зависимости от прибыли. Самозанятые должны уплачивать только налог в размере 3-6% от дохода.

- ИП за счет выплаты взносов в будущем имеют право на пенсионное обеспечение. Самозанятые, не имеющие официального дохода, лишены этого права.

- Предприниматель выбирает удобный для себя вид налогообложения и тип деятельности. Может нанимать сотрудников.

- ИП обязаны предоставлять отчеты о ведении бизнеса в указанные законом сроки. Самозанятые не обязаны отчитываться в налоговой.

- Самозанятым не нужна контрольно-кассовая техника для расчетов с клиентами. Для предпринимателей ККТ обязательна.

Сравнение двух статусов показывает, что каждый из них в равной степени выгодный. Выбор зависит от конечных целей бизнеса.

Налогообложение

Индивидуальные предприниматели и самозанятые граждане работают сами на себя, не нанимаясь в штат работников. Следовательно, и самозанятый гражданин обязан отчитываться перед государством за заработанные на деятельности средства. Сейчас единый налог составляет 3% при работе с физ. лицами и 6% при сотрудничестве с юр. лицами.

Для ИП сумма налоговых выплат зависит от выбранной системы налогообложения, и получаемого от коммерческой деятельности дохода.

От каких налогов освобождены самозанятые:

- Физические лица не оплачивают НДФЛ на прибыль, облагающуюся побором на доход от профессиональной деятельности.

- Предприниматели, попадающие в категорию лиц, указанную ст. 419 п.1. пп. 2 НК РФ, и использующие режим самозанятости, не выплачивают страховые взносы.

- Самозанятые лица освобождены от уплаты НДС (кроме налога на добавленную стоимость, при импорте товаров в Россию).

Отчетность

Категории самозанятых, освобожденные от выплат НДФЛ, не обязаны сдавать отчеты в налоговую. Лица, выплачивающие налог на прибыль, сдают справки по форме 3-НДФЛ ежегодно.

Предприниматель обязан сдавать несколько отчетов:

- УСН-декларацию;

- НДС;

- торговую книгу;

- справки в Госкомстат.

Если используются наемные сотрудники, то отчетных бумаг намного больше. Более подробный перечень есть на официальном портале ФНС.

Наем сотрудников

В статусе самозанятого нельзя нанимать сотрудников. Поэтому, если объем работ большой, и в одиночку с ним не справиться, целесообразно оформиться как индивидуальный предприниматель.

ИП вправе нанимать сотрудников и расширять свое дело в пределах указанной системы по налогообложению.

Страховые взносы и взносы в Пенсионный фонд

В отличие от ИП, самозанятый не обязан выплачивать пенсионные и страховые взносы в ПФР и ФСС (Фонд социального страхования). Социальных льгот у него нет, только право на налоговый вычет по НДФЛ.

Предприниматель уплачивает фиксированный взнос в Пенсионный фонд, медицинскую страховку. При этом не имеет значения, приносит бизнес доход или нет. Выплачивать страховку в ФСС или нет, бизнесмен решает сам.

Стаж и пенсия

Самозанятые граждане не имеют трудового стажа, поскольку не выплачивают пенсионные и страховые взносы. Предпринимательская трудовая деятельность в трудовой стаж включена, поэтому ИП вправе получать трудовую пенсию.

Возможности масштабирования деятельности

У самозанятых возможность нанимать работников отсутствует. Соответственно количество задач, которые он может выполнить самостоятельно, ограничено физическими и временными ресурсами. Для увеличения прибыли нужно повышать цену на услуги, что создает дополнительную конкуренцию. Поэтому, расширить свое дело им сложно.

Предприниматель может нанять любое количество сотрудников, ограничиваясь только выбранной системой налоговых выплат. Следовательно, доступен больший охват обслуживания клиентов и возможность открытия новых коммерческих точек. Что ведет к неограниченному увеличению дохода и расширению бизнеса.

Важно! Однако доход ИП ограничивается выбранной системой налогообложения — от 60 до 150 млн в год.

Нюансы

Так как моему опыту самозанятости уже полгода, возможно, он уже устарел, как кнопочный телефон. Пока я писала эту заметку, нашла в сети множество историй, публикаций и видеоинструкций с ответами на возникшие тогда вопросы. А вопросы были вот такие:

1. Когда выдавать чек — до или после платежа? С одной стороны, логично делать это после получения денег, как в магазине. Но с другой — некоторые просят выставить счёт. Чек — это счёт? Нет, чек — это чек. Утром деньги — вечером чек. Налог придётся платить с суммы, указанной в чеке. Если деньги не придут, то заплатите из своих, как некоторые.

2. Что делать, если выдал чек, а клиент не заплатил? Правильный ответ — аннулировать чек. Во всех приложениях есть такая кнопка. Но сделать это нужно быстро, а не ждать, вдруг всё-таки клиент опомнится. Опомнится — дадите новый чек, ошиблись — сразу отмените. А не как некоторые.

3. Откуда такая сумма налога? Автоматически при регистрации самозанятому выдаётся налоговый бонус в 10 000 ₽. Сначала кажется, что пока не наберётся налогов на эту сумму — платить не нужно. На самом деле всё устроено иначе.

Стандартная ставка налога на самозанятость — 4% с доходов от физлиц, 6% с доходов от юрлиц и ИП. Первое время, пока действует налоговый вычет, вы фактически платите вместо 4% — 3%, а ставка 6% уменьшается до 4%.

Например, вы только что зарегистрировались самозанятым и в этом месяце заработали 100 000 ₽ от физлица. Должны были заплатить налог 4% (4000), а заплатите 3% (3000), то есть вычет составит 1000 ₽. И так будет до тех пор, пока суммарно не набежит налоговых вычетов на 10 000 ₽, а после этого начнёте платить по полной.

Вот что меня сбило с толку: налог нужно заплатить до 25 числа следующего месяца. Первая «продажа» у меня была 25 июня, и я рассчитывала тут же заплатить налог. Этого не произошло, но я подумала, что дело не в дате, а в волшебном налоговом вычете. Потом была ещё одна продажа, и в июле мне начислили налог на обе сделки разом. Я была неприятно удивлена. При этом сумма никак не билась, логике не поддавалась, интернет молчал. А посчитали мне тогда (А+Б)*4% вместо (А+Б)*6%, это я только сейчас понимаю.

4. Что будет, если не выдать чек? Это сейчас на сайте Налоговой написано про санкцию в 20% от суммы, но тогда я этого не знала, и в договоре с клиентом у меня указана неустойка в 30%. Мотивирует!

5. Как составить договор и какую сумму там указать? Так как я оказывала услуги по производству контента, проект был масштабный и долгосрочный, то с клиентом нужно было заключить договор. На самом деле договор не сильно отличается от любого другого, только в этом отдельно прописано, что я являюсь плательщиком налога на профессиональный доход, и если не выдам чек, то полагается штраф в 30% от суммы заказа. Гораздо сложнее было согласовать с клиентом цену договора. Раньше если мы договаривались с кем-то на гонорар в 10 000 ₽ «чистыми», то сумму «грязными» вычислял плательщик и меня это мало волновало. Теперь же пришлось вспоминать математику за пятый класс. Как считал мой клиент: 10 000 ₽ + 10 000*0,06 = 10600Но меня это не очень удовлетворило, т. к. при таких расчётах увеличивается налогооблагаемая база, а значит, и сумма налога, и «чистыми» остаётся уже 9964 ₽. Клиент уверял, что это «просто так устроена жизнь, ты всегда остаёшься в проигрыше, это же налоги».Как считала я: 10 000/0,94 =10 638. Эта формула берётся из простой пропорции х — 100%10 000 — 94%

В итоге сошлись на моей цене, хотя каждый остался при своём мнении. В этот момент я кое-что поняла про предпринимательство: если ты не учил математику, не знаешь правил пропорции и не умеешь считать проценты — просто закладывай нормальную маржу в тело контракта

Хочешь получить 10 000 ₽— выставляй цену в 15 000, а лучше 20 000, и тогда уже неважно, кто и по какой формуле считает.

6. Как использовать деньги? Здесь оказалось всё просто, в отличие от ИП, самозанятые считаются по-прежнему физическими лицами, а значит, могут распоряжаться своими деньгами как угодно, без комиссий и переплат: можно легко переводить деньги с карты на карту или расплачиваться карточкой, привязанной к счёту самозанятого.

Кстати, то, что самозанятый — физлицо и его счёт значится в банках в соответствующей категории, стало для моих контрагентов неприятным сюрпризом. Один мой приятель-ИП решил сэкономить на налогах и комиссиях, заключил договор с самозанятым и разорился (по крайней мере так он мне объясняет, почему не возвращает долг). Действительно, в Сбербанке, Альфа-Банке и ВТБ мне подтвердили, что за перевод со счёта ИП на счёт самозанятого взымается такая же комиссия, как при переводе на счёт физлица. Между юрлицами и ИП никаких комиссий нет.

Что лучше самозанятый или ИП?

Итак, несмотря на общую схожесть двух разновидностей предпринимательства, они имеют много различий. Выбирая, что лучше самозанятый или ИП, человеку следует определиться с целями и ответить для себя на несколько вопросов:

- Действует ли НПД в регионе присутствия гражданина или его клиентов?

- Какие планируются обороты?

- Насколько существенен размах бизнеса?

- Какова целевая аудитория, а также способы ведения расчетов?

- Товары и услуги какого типа будут реализовываться?

- Какой деятельностью в планах заниматься?

- Потребуется ли в обозримом будущем дополнительный персонал?

- Делается ли расчет на будущую пенсию?

- Какие расходы по налогам и взносам готовы нести?

В свою очередь, суммируя полученные ответы с учетом разницы между самозанятым и ИП можно понять, какая именно форма подходит в каждом конкретном случае.

Пример:

Например, человек планирует оказывать услуги по косметологии и маникюру. Если он это будет делать на дому самостоятельно, то для него оптимален переход на НПД. При условии, что он уже введен в его регионе. Если же он хочет открыть салон красоты со штатом парикмахеров, косметологов или других сотрудников, то ему придется регистрировать ИП или ООО. Поскольку, вести деятельность в качестве самозанятого с наемными специалистами он не сможет.

Делая выбор самозанятый или ИП в такси, физлицу также нужно решить какого рода деятельность он собирается осуществлять. Если он хочет развить свой автопарк, то кроме как через ИП или ООО реализовать это не получится. Если же он планирует на своем или арендном автомобиле сотрудничать с имеющимся парком (например, Яндекс.Такси), то переход на данный режим в качестве самозанятого будет наиболее целесообразным. При условии, что в его регионе уже введен НПД. Однако, при выборе наиболее выгодной системы налогообложения существует масса нюансов, разнящихся от случая к случаю.

Читайте: Самозанятый в такси: как стать, плюсы и минусы.

Конечно, с точки зрения финансовой нагрузки и «бумажной волокиты» регистрация в качестве самозанятого выглядит более приемлемой. Но только для тех граждан, которые укладываются в рамки выдвинутых для данной категории ограничений. Если эти условия соблюдать невозможно, то применять НПД для своих доходов невозможно.

Если определиться с выбором по-прежнему сложно, стоит учесть, что:

- Оформить самозанятость можно быстро даже не выходя из дома в любой момент. А вот позже зарегистрироваться в качестве ИП, в случае расширения или необходимости;

- Открыв ИП, его можно столь же успешно закрыть и остаться лишь плательщиком НПД в качестве самозанятого;

- Будучи ИП, гражданин вправе перейти на налоговый режим НПД, если он уже действует в его регионе.

Различия самозанятых и ИП

Подытоживая сказанное выше, можно прийти к выводу о следующих отличиях ИП от самозанятых граждан:

- Виды деятельности. Для индивидуальных предпринимателей их существует гораздо больше и они регламентированы законом, чего нельзя сказать о фрилансерах. Последние сами ищут себе работу и осваивают новые профессии, которым даже пока могут не обучать в вузах страны.

- Отчетность. ИП подают её, если не имеют особого режима налогообложения. Фрилансеры если и ведут отчетность, то исключительно для личного контроля дел.

- Налоги. В отличие от предпринимателей, самозанятные граждане из-за отсутствия регистрации не делают никаких страховых взносов и уплаты налогов с дополнительного дохода.

- Использование кассовых аппаратов. Для ИП это необходимо, для фрилансеров — нет.

- Регистрация. Учет бизнеса позволяет банкам и другим органам, к примеру, посольствам, считать человека трудоустроенным. Если человек занимается только фрилансом и больше ничем, то для государства и систем, связанных с ним, он безработный. Его счета могут стать предметом изучения налоговых органов, если часто получать на них транзакции от разных людей.

- Персонал. Предприниматель, в зависимости от вида налогообложения, может принимать в штат сотрудников. У самозанятых такой возможности нет.

- Доход. В России ИП имеют от своего бизнеса основной доход, фрилансеры — дополнительный, ввиду крайне небольших сумм, учитывая покупательную способность граждан.

Здесь стоит отметить несколько важных моментов, которые нередко лишний раз запутывают людей насчет различий этих двух понятий:

- СМИ и политические деятели часто упоминают, что самозанятые граждане для сохранения статуса не должны быть зарегистрированы у ИП или ООО. Это не совсем соответствует действительности, ведь, как было сказано ранее, фрилансеры в большинстве случаев используют свою деятельность в качестве дополнительного к основному заработка. На него они тратят личное время и суммы в месяц получаются совсем небольшие по нынешним меркам — в среднем 7–15 тысяч рублей. Они могут стать хорошим дополнением к основному доходу, но облагать их налогом не всегда выглядит целесообразным.

- Согласно российскому законодательству, людей, работающих на патентной системе, признают самозанятыми гражданами. Это также неверно, потому что патент предполагает возможность привлечь сотрудников, у фрилансеров такого нет. Патентная система была введена как раз для регулирования самозанятых, но этого ей сделать не удалось. Иначе не вводился бы новый закон. Также патент — просто ответвление от понятия ИП, фрилансеры, в свою очередь, являются отдельным видом.

Государство, чтобы не определять людей как самозанятый или ИП, пытается приравнять первых ко вторым, и цели этого ясны — необходимо отметить этих людей в правовой системе. Однако самозанятые граждане — это не ИП, и тем более не те, кто работает на патентной основе. Это новая, отдельная категория граждан, фриланс — новейший вид трудовых отношений, поэтому и правила для них должны быть совершенно не такие, как для предпринимателей. Единственное место, где можно поместить фрилансеров — рядом с ИП и ООО в отдельную группу. Именно так сейчас делают во многих странах, и этот опыт стоит перенять России.

ИП или самозанятость: критерии выбора

Что такое самозанятость и нужно ли для этого открывать ИП, такой вопрос задают те, кто только планирует открыть свое дело. Самозанятые граждане, как и предприниматели зарегистрированы официально, и выплачивают налог государству. Если вы дизайнер, репетитор, водитель такси или даже просто занимайтесь уборкой помещений или перевозкой грузов, то этот статус для вас. Отличия ИП от самозанятых граждан в таблице ниже.

| Критерии | Режим самозанятости | Индивидуальное предпринимательство |

| Территория применения | Ограничен четырьмя регионами. Это Москва и МО, Калуга и область и Р. Татарстан. | Ограничения отсутствуют. |

| Лимит по доходам | Максимально двести тысяч руб. в месяц или 2,4 млн руб. в год. | Для ИП на УСН — до 150 млн руб. в год. Для предпринимателей на патенте — до 60 млн руб. ежегодно. |

| Наемные сотрудники | Наем сотрудников запрещен. | Можно нанимать до ста человек в штат. |

| Возможность одновременно работать по найму | Можно работать официально, и быть самозанятым. | Можно быть ИП и работать официально по трудовому договору. |

| Выдача чеков | Кассовое оборудование не требуется. Чеки формируются через кассовое приложение «Мой налог»

Кассовую технику приобретать не нужно. Чеки формируются через приложение-кассу «Мой налог». |

Нужна онлайн-касса в большинстве случаев. Отдельные категории ИП в ней не нуждаются. |

| Налоговые ставки и взносы. | При оказании услуг или продаже товаров физ. лицам, налог с дохода — 4%. И 6% при сделках с юр. лицами.

Отдельный взнос в фонд обязательного мед. страхования не выплачивается. |

Зависит от выбранной системы налогообложения и размера прибыли. |

| Налоговый вычет | Размер вычета для самозанятых не более десяти тысяч руб. | Вычет доступен для предпринимателей на общей системе налогообложения (ОСН).

Для ИП на ПСН и ЕНВД доступен вычет на покупку ККТ. |

| Гарантии | Закон гарантирует стабильные налоговые ставки в течение 10 последующих лет. | Нестабильность, в связи с постоянным ростом налоговых ставок и страховых взносов. |

| Послабления | Отсутствие штрафных взысканий в первые 12 месяцев применения режима. Последующие годы —

Размер взыскания составит 20% от суммы скрытого чека. |

ИП, впервые использующие режимы ПСН или УСН имеют право на нулевые ставки до 31.12.2020. Но есть ограничения по видам предпринимательства.

По 31 декабря 2020 года. |

| Ограничения по деятельности | Продажа подакцизной продукции и товаров с обязательной маркировкой.

Перепродажа, в том числе, прав на коммерческую собственность. Бизнес на полезных ископаемых. Деятельность по поручительскому или агентскому контракту. |

Производство и реализация алкогольной продукции, разработка, строение и обслуживание авиа и военной техники, любых видов оружия и взрывчатых веществ.

Существуют ограничения по деятельности в зависимости от системы налогообложения. |