Центральный банк

Содержание:

- Функциональные обязанности Центробанка Российской Федерации

- Функции ЦБ

- Размеры учетных ставок в мире

- Пример отзыва лицензии

- Кредитно-денежная политика

- Почему ЦБ плохо справляется со своими обязанностями?

- Инструменты ЦБ

- Банк банков

- Центробанк сегодня

- Банк России как мегарегулятор

- История Центробанка РФ и его особый статус

- Функции центрального банка России

- Правовые основы деятельности цб рф

- Кто хозяин?

- Что такое ЦБ?

- Задачи центрального банка

- Как появился Центробанк?

Функциональные обязанности Центробанка Российской Федерации

Центральный Банк РФ является юридическим лицом и действует согласно четко оговоренных правительственных рамок. Функции, выполняемые Центробанком, одновременно являются его обязанностями. Банк России, трудясь во благо государству, обязан:

- Обеспечивать устойчивость национальной валюты и стабильность российской финансовой системы;

- Следить за темпами инфляции, при необходимости вести работу для снижения показателя;

- Разрабатывать единую денежно-кредитную политику государства;

- Отчитываться по своей деятельности Государственной Думе Федерального Собрания РФ;

- Повышение финансовой грамотности (культуры) населения;

- Контролировать деятельность всех коммерческих банков (наблюдать за экономическими результатами, руководствуясь отчетами банковских субъектов, организовывать проверки выполняемых ими операций);

Все вышеперечисленные функции, Банк выполняет, основываясь на утвержденные Инструкции и Положения.

Банковское регулирование как одна из особенных функций Центробанка

Для того чтобы система функционировала как слаженный механизм, необходимо строгое соблюдение правил «поведения» каждого субъекта звена данный системы. Это же касается и банковской сферы. Центральный банк ведет контроль над соблюдением правил и порядка всеми остальными «нецентральными» банками.

Банковская деятельность считается законной лишь в том случае, если у него имеется лицензия на работу. Данная лицензия выдается Банком России. Для того чтобы коммерческому банку получить заветное разрешение и начать законно осуществлять свою деятельность, его учредителям необходимо представить Центробанку определенную документацию. Примерный перечень документов для рассмотрения выдачи лицензии выглядит так:

- Ходатайство о выдаче лицензии;

- Устав (и прочие учредительные документы);

- «Бизнес-план» действий (в котором указывается характер будущих банковских операций и масштаб функционирования);

- Декларации о доходах учредителей, а так же аудиторское заключение о финансовом положении учредителей банка.

На Банк России возложен контроль и над некредитными организациями (это ломбарды, микрофинансовые организации, бюро кредитных историй, негосударственные пенсионные фонды и другие).

В рамках регулирования и контроля деятельности банков Центральный Банк России проверяет их финансовую отчетность, но не сам, а по средствам еще одного своего помощника – аудиторской службы. Аудиторские фирмы, которые занимаются банковским аудитом, тоже должны получить лицензию на осуществление своей деятельности. Данную лицензию так же выдает Центробанк.

Если по итогам проверки выявится, что банк или другое кредитное учреждение не соблюдает требований, установленных законом, то Центробанк вправе лишить данную организацию лицензии. Данная функция возложена на Банк России для оздоровления банковского сектора. В настоящее время борьба с кредитными организациями, которые проводят сомнительные операции или имеют на балансе некачественные активы, продолжается в более ужесточенной форме. За 2017 год Центробанк лишил лицензии 50 кредитных организаций, а за последние четыре года – более 350 банковских субъектов.

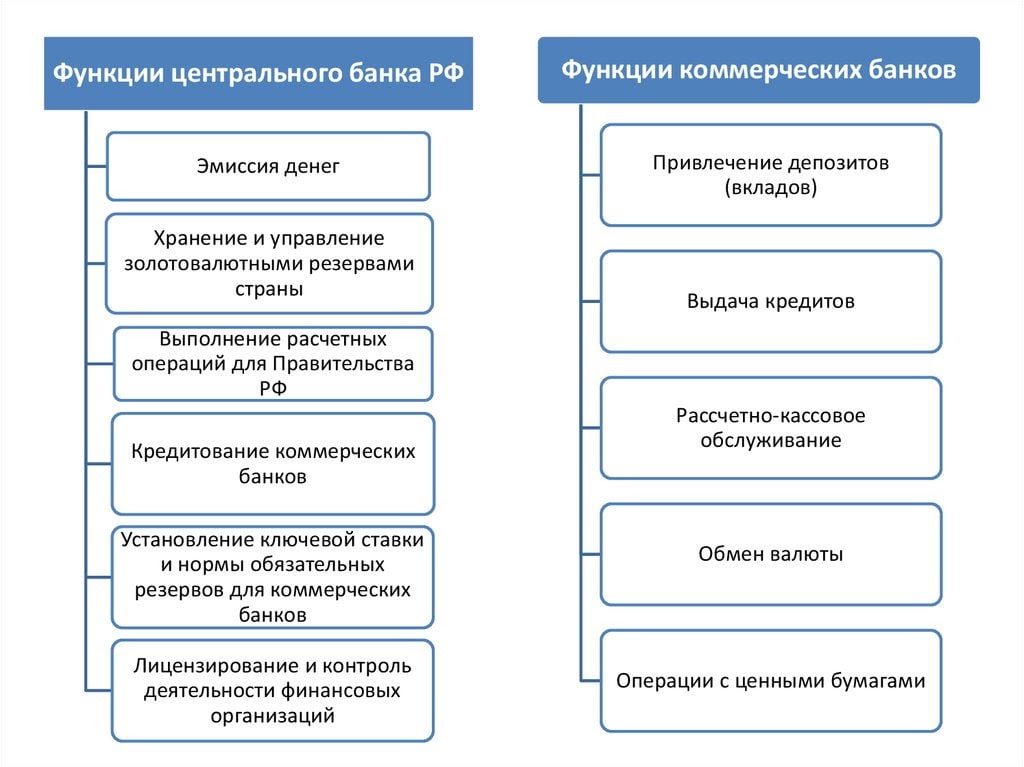

Функции ЦБ

Центробанк выполняет следующие основные функции:

- Вместе с Правительством России разрабатывает, а потом реализует денежно-кредитную политику. Я хочу остановиться на ней более подробно в завершении этой статьи.

- Имеет монопольное право на выпуск (эмиссию) денег в обращение, в т. ч. разрабатывает дизайн монет и бумажных купюр. Изъятие из обращения старых или испорченных денег тоже находится в ведении только Центробанка.

- Регулирование и контроль деятельности кредитных и нефинансовых организаций (выдает им лицензии, приостанавливает или отзывает их). Центробанк не работает с физическими лицами. Посредниками выступают коммерческие банки и другие финансовые организации.

- Управляет золотовалютными резервами страны.

- Осуществляет валютное регулирование и валютный контроль. Устанавливает официальный курс рубля по отношению к иностранным валютам. Разрабатывает меры по стабилизации курса.

- Разрабатывает правила проведения банковских операций. Может издавать свои нормативные акты, которые обязательны к исполнению всеми участниками банковского рынка, государственными органами, юридическими и физическими лицами.

- Анализирует и прогнозирует развитие российской экономики.

- Является банкиром Правительства. Обслуживает государственный долг и бюджет.

Функций значительно больше, но я представила основные и понятные для большинства граждан нашей страны. На некоторых остановлюсь подробнее, потому что они могут повлиять на жизнь конкретного гражданина или организации.

Мы можем и не следить за развитием мировой экономики и плохо представлять себе, что такое денежно-кредитная политика. Но исполнение ЦБ некоторых своих функций в один прекрасный день перевернет жизнь с ног на голову.

Контроль деятельности коммерческих банков

Немного статистики:

- за 2015 год ЦБ отозвал лицензию у 90 банков;

- в 2016 году – у 94;

- в 2017 – у 47;

- в 2018 – пока у 38.

И это далеко не только мелкие региональные банки, но и крупные, которые входили в топ-50. Например, банк Югра. Не будем вдаваться в подробности, за что с ними так обошлись. Для нас гораздо важнее, как это повлияло на рядовых граждан. Физические лица получили вложенные в эти банки средства с помощью Агентства по страхованию вкладов (АСВ) в пределах максимальной суммы в 1,4 млн. руб. А кто вложил больше, встали в очередь за оставшимися деньгами.

Сложнее ситуация с юридическими лицами, кто открыл в ликвидированных банках расчетные счета для обслуживания своего бизнеса. Их сразу поставили в очередь и неофициально объявили, что вероятность получить назад хранящиеся на счетах деньги близка к 0. А ведь за каждым бизнесом стоят конкретные люди. Для некоторых сложившаяся ситуация стала настоящей катастрофой.

Установление ключевой ставки

В последние годы за новостями о повышении или понижении ключевой ставки стало следить чуть ли не все сознательное население нашей страны. Что это за ставка и как она может повлиять на нашу жизнь?

Что значит дешевые кредиты? Население и коммерческие организации получают доступ к деньгам. Одни начинают больше покупать, а другие – больше производить. Растет спрос, начинают расти цены и инфляция. Центробанк повышает ставку, чтобы сбить этот рост.

С помощью ключевой ставки ЦБ регулирует денежно-кредитную политику, основной целью которой является снижение инфляции и повышение покупательской способности населения.

Регулирование валютного курса

У нас установлен плавающий курс рубля по отношению к иностранным валютам. Курс определяется по итогам торгов на межбанковском валютном рынке. Как это может отразиться на нас?

Во-первых, многие продолжают делать свои накопления именно в валюте. А меняющийся курс делает такую форму сбережения денег не всегда привлекательной.

Во-вторых, рост долларов или евро приводит и к росту цен на товары и услуги внутри страны. Почему? Потому что мы, к сожалению, до сих пор зависим от импорта оборудования, материалов, технологий, продуктов питания. Чем быстрее переведем страну на импортозамещение, тем меньше будем зависеть от валютного курса.

Размеры учетных ставок в мире

На текущий момент размер учетной ставки рефинансирования, установленной Центральным банком Российской Федерации, составляет одиннадцать процентов годовых.

Это далеко не самый низкий показатель в мире. Так, размер учетной ставки до двух процентов зафиксирован финансовыми институтами Дании, Норвегии, Новой Зеландии, Австралии, Канады, Японии, Великобритании, Еврозоны и США.

В банках Швейцарии и Швеции ключевой показатель вообще отрицательный. Данные нововведения связаны с практически нулевой инфляцией в странах. Объемы экспорта продолжительное время катастрофически снижались, что создавало серьезный риск удешевления национальных валют – швейцарского франка и шведской кроны. Также это нередко приводило к снижению интересов потенциальных инвесторов.

Отрицательная учетная ставка подразумевает то, что учреждения страны платят Центральному банку за услуги хранения средств в его депозитариях. Развитые государства всерьез рассматривают введение этого новшества и для вкладов физических лиц.

Пример отзыва лицензии

Например, в июле 2017 года у банка «Югра» была отозвана лицензия. А эта организация входила в тридцатку по размеру активов. Но политика по привлечению финансов у банка была очень агрессивная. Она заключалась в завышенной процентной ставке. Кроме того, шла слишком навязчивая реклама этого банка. Многие скажут, что это ведь хорошо, так как люди выигрывают – получают больше денег со своих вкладов. Но все средства, которые были таким образом привлечены, уходили по подложным документам в фирмы собственников банка.

В 2016 году банк получил убыток в 32,2 млрд руб. Что касается владельцев организации, то в 2013 году они были на шестой строчке в рейтинге популярного издания Forbes. Их называли королями российской недвижимости – только арендной платы они получали на 400 млн долларов, и только в Москве у них более 30 объектов торгового и офисного назначения суммарной площадью 1,8 млн м².

Кредитно-денежная политика

Ведущей задачей данной политики является удержание инфляции в рамках 4 %. Именно такой показатель обозначен в проекте на 2019—2021 годы.

Главным инструментом для обеспечения данной задачи является регулирование ключевой ставки, а также:

- Выпуск облигаций;

- Установление границ в объемах резервов коммерческих банков;

- Регуляция денежной массы в государстве.

Проводимая Центробанком политика влияет на экономику в целом и на каждого отдельно взятого жителя страны в долгосрочной перспективе. Исходя из этого, для разработки эффективных инструментов ЦБ занимается прогнозированием и оценкой рисков.

На сегодня у меня все. Я надеюсь, что статья оказалась полезной для Вас.

До скорого!

Почему ЦБ плохо справляется со своими обязанностями?

Для неудовлетворительного выполнения своих обязанностей имеются и объяснения, в числе главных из которых – существенное падение стоимости нефти. А это основной продукт, который продается за границу. Именно нефть является главным источником доходов государства. Хотя в законах о Центральном банке не регулируется способ получения доходов.

Арабские страны не уменьшают добычу нефти, а на территории США начали разрабатывать сланцевые месторождения. Прибавить к этому санкции против РФ, и в итоге стоимость нефти на мировом рынке падает существенно. Многие европейские банки отказывают в кредитах крупному бизнесу.

Из этой причины можно выделить еще одну – увеличился спрос на валюту, следовательно, она начала расти в цене. Стоит отметить, что рост доллара зависит и от спекулятивных операций. Именно поэтому финансовый контроль Центральным банком крайне необходим, иначе рост цен будет еще сильнее.

Инструменты ЦБ

Посредством каких инструментов может выполнять свои функции ЦБ России? Исследователи выделяют следующий их перечень:

- утверждение ключевой ставки по основным операциям;

- формирование резервных требований;

- осуществление транзакций на открытом рынке;

- кредитование и рефинансирование коммерческих финансовых учреждений;

- валютное регулирование;

- эмиссия собственных активов.

В целом, как мы видим, отмеченный перечень инструментов коррелирует с ключевыми функциями Центробанка. Управленческие активности ЦБ РФ осуществляются посредством издания особых нормативно-правовых актов — приказов, указаний. Законодательством РФ могут определяться иные инструменты, позволяющие реализовывать основные функции ЦБ РФ.

Итак, мы рассмотрели основные особенности деятельности Центробанков как кредитно-финансового института в целом, а также Банка России в частности. Основные функции ЦБ кратко можно представить в следующем перечне:

- макроэкономическое регулирование в корреляции с социальными задачами;

- обеспечение устойчивости финансовой системы государства;

- эмиссия национальной валюты и обеспечение оборота наличности в стране.

Их выполнение предполагает наделение Центробанка необходимыми полномочиями в части взаимодействия с другими ведомствами. Но каким должен быть их объем? Рассмотрим данный вопрос в контексте взаимодействия ЦБ и других органов власти.

Банк банков

Центральный банк Российской Федерации выполняет надзорную функцию над всей банковской системой.

В первую очередь это выдача лицензий. А впоследствии – постоянный контроль над деятельностью субъекта хозяйствования, его ликвидностью. В случае необходимости практикуется оздоровление путем введения куратора. Лишение права ведения валютной деятельности или полное аннулирование банковской лицензии осуществляется в случае невозможности работы на финансовом рынке.

Центральный банк создает благоприятную среду для функционирования кредитных институций, регулирует денежные потоки и производит кредитование.

Центробанк сегодня

На сегодняшний день Центробанк не подчиняется государству полностью, но тесно с ним взаимодействует. Стоит отметить тот факт, что он отчитывается перед депутатами Госдумы о своей деятельности. Ежегодно отправляются отчеты о доходах, убытках, они публикуются в средствах массовой информации. Кроме того, некоторую часть прибыли, которую получает ЦБ, нужно отдавать в бюджет страны (согласно действующему законодательству). Поэтому вряд ли можно говорить о полнейшей независимости от государства. Это, скорее, условное разделение, ведь правительство России решает в этой структуре многое. Датой учреждения Центрального банка принято считать 13 июля 1990 года.

Банк России как мегарегулятор

Полномочия мегарегулятора — единого гос. органа, в котором сосредоточены функции надзора и регулирования за всеми организациями и предприятиями финансового сектора страны — Центробанк РФ обрел с принятием 23 июля 2013 года и вступлением в силу закона №251-ФЗ, внесшего изменения в более 40 правовых актов.

Функции ФСФР 1 сентября 2013 перешли к Службе Банка России по финансовым рынкам, руководителем которой стал первый зам. председателя ЦБ Сергей Швецов.

Институт мегарегулятора впервые возник в 1998 году в Великобритании под названием Financial Supervision Authority (Агентство финансового надзора). В настоящее время мегарегуляторы надзирают за всеми участниками финансового сектора в 161 стране, в их число входят Германия, Швейцария, Канада, Саудовская Аравия.

Так что идея видимо пришла оттуда. Как высказывалась председатель Банка России Эльвира Набиуллина, регулирование финансовых институтов по состоянию на сентябрь 2013-го уступало надзору за банковской системой и требовало разработки новых инструментов влияния. Высказывание, требующее конкретизации — скажем, число банкротств фондовых брокеров с 2000 года было в десятки раз меньше, чем банков, а злоупотребления с паевыми фондами никак не сравнить с манипуляцией депозитами и забалансовыми вкладами.

В новой роли мегарегулятора Банк России должен был контролировать финансовые организации на трех уровнях — акционеров, вознаграждений сотрудникам и рисков, обретя право устранять держателей акций из состава совладельцев, корректировать нормативы ЦБ РФ для ненадежных банков и пересматривать неадекватно высокие премиальные банкиров.

Однако на практике получилось плохо. Предыдущие годы были удачными для банковской сферы — за исключением короткого отрезка мирового кризиса цена на нефть держалась на очень высоком уровне, что позволяло российским банкам спокойно рассчитываться по международным обязательствам. Так что возникло ложное ощущение, что так будет «всегда».

Тем не менее в 2014 последовали международные санкции, которые лишили часть банков возможности кредитоваться за рубежом — а после девальвации рубля в конце того же года долговая валютная нагрузка на них резко возросла. Пошла вниз и цена на нефть — все это привело к резкому увеличению числа банкротств банков в 2014-16 годы:

В 2016 году это число и вовсе впервые перевалило за сотню. Очевидно, что мегарегулятор оказался крайне неэффективен в осуществлении глобального надзора, не успевая вовремя реагировать на грубейшие нарушения и противозаконные действия менеджмента банков — а в ряде случаев наоборот отзывал лицензии у кредитных организаций за мелкие проступки.

Примером можно назвать временный отзыв лицензии у компании Finex (единственная, представляющая российские биржевые фонды ETF), о чем я писал здесь. Причиной оказалась то ли неправильная форма отчетности, то ли ошибка в ней — а в результате едва не была запрещена деятельность компании, которая предлагает инвесторам минимальные комиссии на индексные фонды внутри Московской биржи.

При этом наиболее громкие события в банковской сфере случились в уходящем 2017 году, когда Центробанк был вынужден санировать сразу два банка из ТОП-10 — Открытие и Промсвязьбанк. Еще одним крупнейшим представителем, лишь немного недотянувшим до ТОП-10 и подлежащим санации, стал Бинбанк. Причем на санацию только Открытия уйдет не менее 1 трлн. рублей — хотя обладатели стандартных депозитов не пострадали, держатели еврооблигаций банка лишились 1 млрд. долларов.

Более лояльные к власти эксперты утверждали, что в условиях западных санкций Банк России добился существенного уменьшения оттока капитала из страны — более чем на $100 млрд в год по результатам 2014-2015 гг. Они писали, что регулятор закрывал организации, занимавшиеся сомнительными операциями, а параллельно правоохранительные органы выявляли и пресекали преступления в сфере экономики, причиняющие ущерб государству.

Примеры есть: были взяты под стражу либо арестованы заочно глава Банка Москвы Андрей Бородин, руководитель Мастер-банка Борис Булочник, топ-менеджер ВЭБа Ильгиз Валитов, а счета и имущество бежавших за рубеж благодаря властям зарубежных стран были заморожены. Но вряд ли для кого-то секрет избирательное отношение власти к тем, к кому следует применять закон, а к кому нет.

История Центробанка РФ и его особый статус

Первая гос. структура, выполнявшая функции Центробанка, возникла в России в 1860 году, получив наименование Государственный банк Российской империи. Он был важнейшим инструментом реализации экономической политики правительства в финансовой сфере, кредитовавшим промышленность и торговлю, а также руководившим банковскими операциями, которые производились примерно в 800 казначействах.

Новейшая история Банка России началась с его учреждения 13 июля 1990 года под наименованием Государственный банк РСФСР. После распада Советского Союза и упразднения Госбанка СССР Центральный банк РСФСР (Банк России) принял все его активы, пассивы и имущество на территории РФ, а вскоре получил и нынешнее название. В начале 1990-х годов ЦБ РФ организовал создание в стране сети первых коммерческих банков. В собственности Банка России также оказались пакеты акций «совзагранбанков», превратившихся в «росзагранбанки», которые в течение 2000-2005 гг. были выкуплены у регулятора банком ВТБ.

Финансовым мегарегулятором российский Центробанк стал 1 сентября 2013 года, после упразднения и интеграции в структуру Банка России Федеральной службы по финансовым рынкам (ФСФР) и ряда других надзорных органов.

В нынешнее время ЦБ РФ — не государственный банк России. Согласно ст. 75 Основного закона и положениям вышеупомянутого 86-ФЗ регулятор выполняет свои функции независимо от федеральных и других органов власти. Государство и Центробанк не отвечают по обязательствам каждой из сторон.

Функции центрального банка России

- В сотрудничестве с российским правительством создает и воплощает в жизнь кредитно-денежную стратегию развития, о чем детальнее поговорим ниже.

- Владеет монополией на эмиссию (выпуск в обращение) денег. В рамках этого права Центральный Банк также занимается разработкой внешнего вида новых купюр и изымает из оборота старые/попорченные купюры, заменяя их новыми.

- Регулирует деятельность нефинансовых и финансовых организаций. Напрямую ЦБ не работает с физлицами, но может взаимодействовать с ними через посредников в лице коммерческих банков и прочих финансовых организаций.

- Хранит и распределяет золотовалютный запас России.

- Регулирует курс рубля по отношению к валютам зарубежных государств. Принимает меры по стабилизации курса, чтобы не допустить высокой волатильности.

- Проводит анализ экономического положения РФ и составляет прогнозы на будущее.

- Выполняет функцию главного банкира при правительстве России, обслуживая госбюджет и госдолг.

И это только основные функции Центрального Банка России. Знакомство с ними помогает лучше понять, что такое Центробанк. Если попробовать установить и перечислять все мелкие функции, то их список растянется на сотни пунктов.

При рассмотрении функций на первый взгляд может показаться, что ЦБ РФ всегда действует в интересах Российского государства и, значит, проживающих в нем людей. Однако это не совсем так. Почему? Давайте посмотрим на некоторые функции повнимательнее и попробуем понять, что значит Центробанк и его действия в жизни граждан.

Правовые основы деятельности цб рф

Госбанк

Российской Империи был основан в 1860г.

В 1917г. он переименован в Народный банк

РСФСР, а затем СССР. 10 декабря 1991г. Госбанк

СССР был упразднен и все его активы и

пассивы, а также имущество на территории

РСФСР передано Центробанку РСФСР (Банку

России).

Правовой статус, функции, принципы

организации и деятельности ЦБ РФ

определяются Конституцией РФ, ФЗ «О ЦБ

РФ (Банке России) от 12.04.1995г., ФЗ «О банках

и банковской деятельности» от 2.02.1990г.

Банк России имеет двойственную правовую

природу: он является, с одной стороны,

органом государственного управления

специальной компетенции, осуществляя

управление денежно-кредитной системой,

а с другой – юридическим лицом и может

совершать гражданско-правовые сделки

с российскими и иностранными кредитными

организациям и государством в лице

Правительства РФ.

Согласно ст. 2 ФЗ «О ЦБ РФ (Банке России)»,

уставный капитал и иное имущество Банка

России являются федеральной собственностью.

Банк России осуществляет полномочия

по владению, пользованию и распоряжению

своим имуществом, включая золотовалютные

резервы. Государство не отвечает по

обязательствам Банка России, а ЦБ — по

обязательствам государства. Банк России

осуществляет свои расходы за счет

собственных доходов. Уставный капитал

ЦБ РФ составляет 3 млрд. руб.

Банк

России подотчетен Государственной Думе

РФ. Государственная Дума:

-

назначает

на должность и освобождает от должности

Председателя ЦБ РФ по представлению

Президента РФ и членов Совета директоров

ЦБ РФ по представлению Председателя

ЦБ РФ, согласованному с Президентом

РФ; -

направляет

и отзывает представителей Государственной

Думы в Национальном банковском совете

в рамках своей квоты; -

рассматривает

основные направления единой государственной

денежно-кредитной политики и принимает

по ним решение; -

рассматривает

годовой отчет Банка России и принимает

по нему решение; -

принимает

решение о проверке Счетной палатой РФ

финансово-хозяйственной деятельности

ЦБ.

Кто хозяин?

Центробанк – это юридическое лицо, зарегистрированное в г. Москве. Именно здесь расположены все руководящие центральные органы, которые отвечают за управление и нормальное функционирование всей организации. Уставный капитал организации составляет 3 млрд рублей, он является полностью федеральной собственностью, как и все имущество (движимое и недвижимое). Статус юридического лица говорит о том, что организация обеспечивает свое функционирование самостоятельно. Кроме того, 75 % от доходов ежегодно перечисляется в бюджет государства.

Если сопоставить с простыми людьми, то известно, что каждое физическое лицо может самостоятельно организовать ОАО или ООО, чтобы заняться коммерцией. Правительство тоже создало юридическое лицо, которое, собственно, и выполняет определенную деятельность. Правда, деятельность эта не совсем коммерческая: в основные задачи входит обеспечение надежности национальной валюты и ее защита, а также контролирование работы банков в стране. Собственно, что такое Центральный банк и его основное назначение уже известно. Но нужно учесть, что эта организация получает некоторую прибыль.

В итоге ЦБ получает доход, но он является побочным продуктом этой деятельности. И доход начисляется владельцу организации – государству. Также стоит отметить, что это орган не государственный. Следовательно, за деятельность государства ЦБ ответственности не несет. Другими словами, если наше государство объявит себя банкротом, а на счетах Центробанка будут иметься крупные запасы золота и валюты, то это вовсе не означает, что он должен из своего кармана покрывать долги страны. Также можно сказать и обратное – государство вовсе не обязано погашать долги ЦБ.

Что такое ЦБ?

Единственный в стране банк, занимающийся эмиссией денежных средств (производство и выпуск наличных денег – печать бумажных банкнот и чеканка металлических) – это ЦБ РФ. Здесь же происходит замена пришедших в негодность купюр на новые.

Стоит отметить, что Центробанк – это не привычный нам Альфа-Банк или Сбербанк. Он разительно отличается от них. Центральный банк на ранг выше всех организаций в стране. Ему можно дать такое описание:

- Центральный банк не выдает кредиты физическим лицам.

- Работает Центробанк только с коммерческими банками, а если конкретнее, то он производит надзор и контроль за ними, чтобы вся деятельность велась открыто и честно.

- ЦБ не вмешивается в деятельность банков страны, но может отозвать лицензию или предоставить помощь в случае появления каких-либо трудностей.

А теперь давайте перейдем к истории ЦБ и описанию его деятельности.

Задачи центрального банка

центрального банка

- обеспечение устойчивости национальной денежной единицы (таргетирование инфляции);

- обеспечение надежности денежно-кредитной системы страны;

- обеспечение эффективного функционирования платежной системы страны.

Для выполнения вышеуказанных задач центральный банк, с одной стороны, должен быть полностью независимым от правительства, но с другой стороны, при проведении денежно-кредитной политики действия центрального банка должны быть согласованны с действиями органов государственного управления.

Независимость центрального банка является ключевым аспектом и в последнее время имеет политический подтекст. В частности, Европейский союз принял решение, согласно которому страна, которая не обеспечила на законодательном уровне и в практической деятельности высокую степень независимости своего центрального банка, не может быть членом Объединенной Европы.

Выделяют экономическую и политическую независимость центрального банка.

Под экономической независимостью понимают возможность использования центральным банком имеющихся в его распоряжении инструментов денежно-кредитной политики без каких-либо ограничений. То есть центральный банк наделён определённым кругом полномочий, направленных на принятие оперативных решений при проведении денежно-кредитной политики.

Под политической независимостью понимают уровень самостоятельности центрального банка во взаимоотношениях с правительственными органами при назначении руководства банка и при разработке и проведении денежно-кредитной политики.

Как появился Центробанк?

Давайте рассмотрим историю появления этой организации. Во времена СССР главным учреждением в финансовой среде был Госбанк. Как только произошел распад Союза, все его функции передались ЦБ РФ. По сути, этот орган перешел из рук государства в частные. С 1990 года ЦБ не принадлежит государству, является независимым юридическим лицом. Но что такое Центральный банк тогда и сегодня?

В эпоху развитого социализма Государственный банк полностью был в подчинении Совета министров. Именно он осуществлял назначение руководителей Госбанка. И самое главное – именно Советом министров производился подсчет денежных средств, которые были необходимы стране. Другими словами, правительство само решало, сколько необходимо государству денег. В задачу банка входило только одно – напечатать нужное количество банкнот.