Ведение бухгалтерского учета ип

Содержание:

- Бухгалтерские услуги для ИП

- Может ли ИП по своему желанию вести бухгалтерский учет и сдавать бухгалтерскую отчетность

- ЕНВД. ИП –плательщик налога

- Бухгалтерская отчетность ООО

- Возможные объекты учета у предпринимателей

- Общие особенности бухгалтерского учета ИП

- Модульбанк — онлайн-бухгалтерия для ИП

- Как ИП вести бухгалтерию самостоятельно: пошаговая инструкция

- Преимущества и недостатки

- Как ИП оформить продажу товара и услуги в бухгалтерии

- Онлайн-бухгалтерия для бизнесменов в Альфа-Банке

- Совет 4. Консультируйтесь

- Рекомендации по ведению бухгалтерии ИП

- Плюсы и минусы использования интернет-бухгалтерии

Бухгалтерские услуги для ИП

В первую очередь нужно разобраться, в каком случае предприниматель должен вести бухгалтерский учёт.

А поскольку такой учет ИП ведут как при общей системе налогообложения, так и при спецрежимах, бухучетная «льгота» применяется ко всем предпринимателям.

Возможность не вести бухгалтерский учёт есть у всех предпринимателей, она не зависит от избранного ими режима налогообложения

Однако привлечение профессионального бухгалтера часто бывает оправданным при использовании ИП общей системы налогообложения, предполагающей большой объем документации и отчётности. Да и в других ситуациях, когда предприниматель сам не желает заниматься исчислением сумм, подлежащих уплате в налоговую и фонды социального страхования, рассчётом зарплат и систематизированием доходных и расходных показателей бизнеса, бухгалтер незаменим.

Штатный бухгалтер, его обязанности

Такой формат ведения бухгалтерского отчёта, как наличие специалиста в штате, подойдёт тем предпринимателям, у которых регулярно происходят сложные финансовые сделки, а также тем, у кого много наёмных рабочих. Естественно, что, имея своего бухгалтера, ИП будет платить ему полную зарплату: в 2018 году она составляет ежемесячно около 45 000 рублей.

Бухгалтер в штате — подходящий вариант для крупных компаний

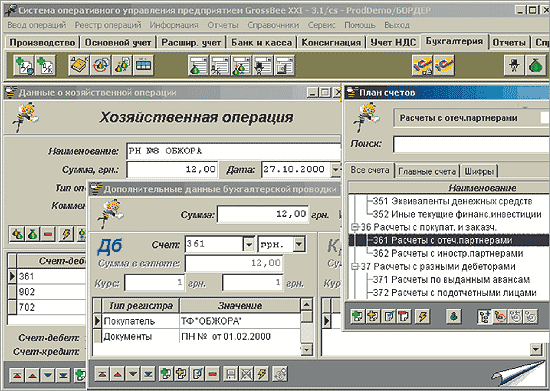

Перед тем как штатный бухгалтер приступит к своим обязанностям, нужно подготовить для него рабочее место: закупить мебель, компьютер и принтер. А также нужно приобрести программное обеспечение для сдачи электронных отчётов и ведения бухгалтерского учёта.

Зачастую к услугам штатного бухгалтера приходят при больших объёмах производства.

Удалённый бухгалтер

Если у предпринимателя небольшое производство, и он не желает самостоятельно вести бухгалтерский учёт, то можно обратиться к бухгалтерам, которые оказывают свои услуги на удалённой основе. Чаще всего приходящие бухгалтеры также являются ИП либо совмещают работу на нескольких фирмах.

Такой вид привлечения бухгалтера предполагает заключение с ним трудового договора с условием о дистанционной работе. Таким образом, у бизнесмена пропадает необходимость организации для него специального рабочего места, но обязанность по уплате зарплаты и взносов во внебюджетные фонды остаётся.

Стоимость услуг онлайн-бухгалтера, как правило, невысока, поэтому найм такого сотрудника может позволить себе практически каждый индивидуальный предприниматель. Особым плюсом является тот факт, что удалённый помощник может быть из любого города, это даёт возможность выбора самого компетентного специалиста.

Использование онлайн-сервисов для ведения самостоятельного учёта

Если предпринимателю знакомы тонкости организации бухучёта и он имеет высокий уровень владения персональным компьютером, то неплохим вариантом является самостоятельное ведение бухучёта в специализированных онлайн-сервисах.

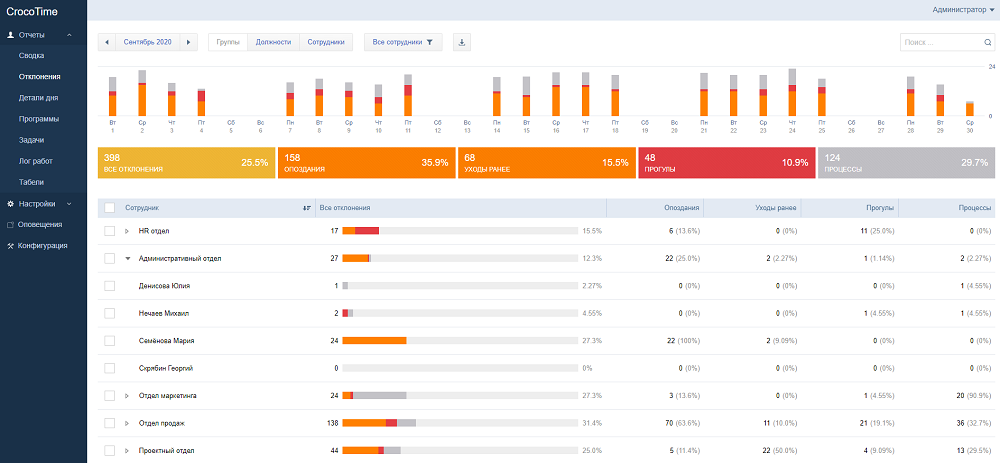

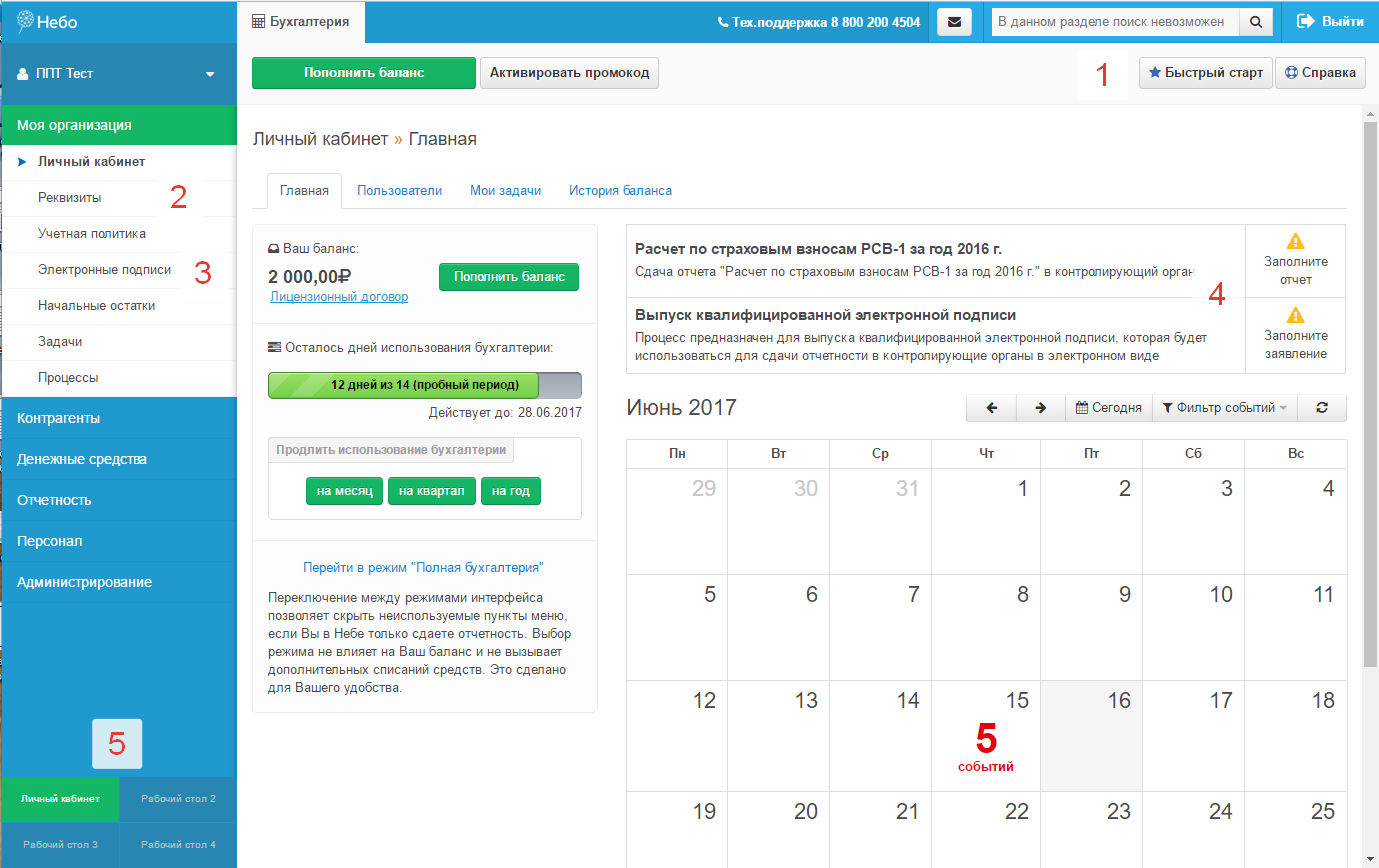

Интерфейс популярного онлайн-сервиса бухгалтерского учета

Этот способ помогает существенно снизить затраты, но придётся уделять время для формирования и отправки отчётности контролирующим органам.

Аутсорсинг бухгалтерских услуг

Речь идёт о передаче всей бухгалтерии сторонней фирме, которая будет полностью отвечать за неё. В последние годы этот вариант ведения учёта весьма популярен. Аутсорсинг удобен тем, что оформляется официальный договор оказания услуг (и отсутствуют трудовые правоотношения между предпринимателем и бухгалтером). Поэтому в случае каких-то ошибок при расчёте налогов вся ответственность ложится на аутсорсинговую компанию.

И также немаловажным плюсом в таких фирмах является наличие специалистов с большим опытом. Этот вариант облегчает и упрощает жизнь ИП.

Может ли ИП по своему желанию вести бухгалтерский учет и сдавать бухгалтерскую отчетность

Несмотря на предоставленное предпринимателям законом № 402-ФЗ право не вести бухучет и не формировать бухгалтерскую отчетность, многие ИП от бухучета не отказываются. И объективные причины на то есть.

Конечная цель ведения бухучета — составление отчетности, достоверно отражающей финансовое состояние субъекта. Сведениями, содержащимися в этой отчетности, пользуется не только государство, но также внутрикорпоративные потребители информации (собственники, руководители, сотрудники) и сторонние заинтересованные лица (инвесторы, кредиторы, контрагенты, аудиторы). Эти пользователи на основе такой отчетности принимают те или иные важные хозяйственные и стратегические решения.

ИП, не ведущий бухучет и не составляющий бухгалтерскую отчетность, может столкнуться с рядом объективных трудностей:

- отказом в получении кредита, инвестиций, имущества в лизинг;

- отказом партнеров от сотрудничества;

- проблематичностью контроля за дебиторско-кредиторской задолженностью;

- невозможностью качественно проанализировать показатели текущей деятельности и принять важные управленческие решения;

- невозможностью организовать действенный финансовый внутренний контроль и т. д.

Кроме того, возможны ситуации, когда предприниматель не сумеет отказаться от ведения бухгалтерского учета и составления бухотчетности по внутрикорпоративным причинам. Например, если ИП входит в состав холдинга, составляющего консолидированную отчетность и осуществляющего жесткий внутренний контроль за деятельностью входящих в него лиц.

Заметим, что внешним пользователям (как правило, в целях кредитования и инвестирования) может понадобиться бухгалтерская отчетность (формы 1, 2), заверенная не только подписью предпринимателя, но и отметкой налогового органа.

ВАЖНО! Если предприниматель принял решение вести бухучет и составлять бухотчетность, он может сдавать ее в органы ФНС в общем порядке. Отказать в приеме бухгалтерской отчетности у ИП и проставлении на ней отметки о принятии налоговики не имеют права

Образец составления формы 1 вы найдете в статье «Порядок составления бухгалтерского баланса (пример)».

ЕНВД. ИП –плательщик налога

Для получения статуса плательщика по вмененному доходу в налоговую подается заявление (№ЕНВД-2). Эта операция проводится в пятидневный срок с момента начала деятельности.

В качестве испрашиваемых документов выступают:

- Паспорт ИП.

- Свидетельство, подтверждающее постановку на учет и регистрацию, как ИП.

Расчет налога производится по стандартной ставке, составляющей 15 % от н/облагаемой базы. С 2016 года внесены поправки по ее размерам.

Ставка ЕНВД может быть снижена и варьировать от 7.5 до 15 %. Это зависит от решения органов власти м/образований и городов федеральной значимости.

База, с которой исчисляется ЕНВД, так называемый вмененный доход. Его расчет основан на произведении базовой доходности на фактическое выражение физических параметров, скорректированных на специфические коэффициенты.

Отчетность:

- Налоговая декларация по ЕНВД, предоставляется ежеквартально.

- Ежеквартальная отчетность во внебюджетные фонды для ИП, использующих труд работников.

- Ежегодное предоставление данных о среднесписочной численности.

- Бухгалтерская отчетность.

Бухгалтерская отчетность ООО

Бухгалтерский учет в ООО должен обеспечивать полноту сбора и учета информации о финансовой деятельности организации. С чего начать ведение бухгалтерского учета ООО?

Шаг 1. Определите ответственного за ведение бухгалтерского учета на предприятии. Часто после регистрации общества директор возлагает обязанности бухгалтера ООО на себя. На первое время это вполне допустимая ситуация, но как только подойдут сроки сдачи любой отчетности, необходимо либо самому разобраться в этом вопросе, либо передать обслуживание специалистам.

Шаг 2. Выберите, на каком налоговом режиме вы будете работать. Это необходимо сделать сразу после регистрации ООО, а лучше – еще до того, как вы подадите документы в ИФНС. Мы рекомендуем вам при выборе режима получить бесплатную консультацию по налогообложению, что поможет вам существенно сэкономить на платежах в бюджетах. На разных режимах налоговая нагрузка одного и того же предприятия может отличаться в разы!

Шаг 3. Изучите налоговую отчетность вашего режима. На УСН надо сдавать всего одну декларацию по итогам года, на ЕНВД декларации ежеквартальные, на ОСНО каждый квартал сдают декларации по прибыли и НДС и годовую по налогу на имущество.

Шаг 4. Разработайте и утвердите учетную политику организации.

Шаг 5. Утвердите рабочий план счетов. За основу документа надо брать план счетов, разработанный приказом Минфина России от 31 октября 2000 года N 94н.

Шаг 6. Организуйте учет первичных документов и отражение содержащихся в них сведений в регистрах бухгалтерского учета.

Шаг 7. Соблюдайте сроки сдачи отчетности выбранной системы налогообложения и отчетов за работников.

Наши пользователи могут получить бесплатный месяц оказания бухгалтерских услуг специалистами 1С:БО с передачей бухгалтерской информационной базы 1С Бухгалтерия после окончания пробного периода.

К бухгалтерской отчетности ООО закон № 402-ФЗ относит бухгалтерский баланс, отчет о финансовых результатах и приложения к ним: отчеты об изменениях капитала; движении денежных средств; о целевом использовании полученных средств (если они были получены).

Возможные объекты учета у предпринимателей

Стоит понимать, что учетные регистры, которые следует вести предпринимателям, не ограничиваются книгами учета доходов и расходов. Так, ИП не освобождается (при наличии у него соответствующей обязанности, обстоятельств или объектов) от учета:

- кадрового;

- кассовых операций;

- основных средств;

- НМА и пр.

ИП также могут быть субъектами уплаты некоторых налогов (НДС, транспортного, налога на имущество, НДФЛ), взносов во внебюджетные фонды и др. В этом случае ему придется не только вести соответствующие учетные регистры, но и формировать на их основе отчетность и представлять ее в контролирующие органы.

О том, как предпринимателю перейти на электронную сдачу отчетности, читайте в статье «Как подключить электронную отчетность для ИП (нюансы)?».

Общие особенности бухгалтерского учета ИП

Принимая решение о своей регистрации в качестве ИП, не все бизнесмены понимают, что с момента выдачи им соответствующего свидетельства за результаты предпринимательской деятельности придется отвечать всем своим имуществом. То есть не только товаром для продажи, не только магазинным и офисным оборудованием, но и личной машиной, собственной квартирой, уютной дачей и т. д. Это главное, о чем нужно помнить ИП, не только продумывая прибыльные сделки, но и организовывая у себя бухгалтерский учет.

Принимая решение о своей регистрации в качестве ИП, не все бизнесмены понимают, что с момента выдачи им соответствующего свидетельства за результаты предпринимательской деятельности придется отвечать всем своим имуществом. То есть не только товаром для продажи, не только магазинным и офисным оборудованием, но и личной машиной, собственной квартирой, уютной дачей и т. д. Это главное, о чем нужно помнить ИП, не только продумывая прибыльные сделки, но и организовывая у себя бухгалтерский учет.

Казалось бы, какое отношение полная ответственность такого рода может иметь к бухгалтерскому учету? Да самое прямое. Неправильно организованный учет может привести к назначению крупных штрафов и начислению пеней за весьма вероятные (при неправильной организации) бухгалтерские ошибки. И вот эти санкции могут затронуть не только денежные средства и имущество, относящееся к бизнесу, а все состояние ИП

К тому же, и на это стоит обратить особое внимание, возникшие во время ведения бизнеса долги не аннулируются при закрытии ИП. Выплачивать эти долги, так или иначе, придется, потому что, если этого не сделать, – речь может пойти о принудительном их взыскании и даже о возбуждении уголовного дела

Если физическое лицо имеет 3-летнюю задолженность по уплате налогов в сумме более 600 тыс. руб., и это составляет 10% от начислений, подлежащих выплате, его имеют право привлечь к уголовной ответственности согласно ст. 198 УК РФ. Еще более жесткие меры могут быть применены к физическим лицам с задолженностями более 1800 тысяч рублей.

Однако не стоит пугаться заранее, ведь положительные стороны у статуса индивидуального предпринимателя тоже есть, и, возможно, они компенсируют неудобства.

Во-первых, даже если штрафы начислены и обязательны к уплате, их размер можно попробовать уменьшить, обратившись в суд

Судьи часто идут навстречу предпринимателям и снижают суммы штрафных санкций, принимая во внимание тяжелую финансовую ситуации ИП и его семьи.

Во-вторых, сами размеры штрафов у ИП гораздо ниже, чем аналогичные санкции, касающиеся организаций. Разница в размере наказания за бухгалтерские и административные нарушения у ИП и юридического лица очень существенна.

Бухгалтерского учета, в его понимании профессиональными специалистами, у ИП нет. Т. е. он не делает какие-либо бухгалтерские проводки, не составляет балансы и прочие сложные для понимания расчеты. Но облегченный вариант учета он все же должен вести. В зависимости от того какую систему налогообложения выбрал ИП, можно говорить и об особенностях организации учета. Из общих черт, характерных для всех предпринимателей, можно отметить 2:

- Каждый предприниматель обязан вести книгу учета доходов и расходов (кроме ИП на ЕНВД).

- Независимо от хозяйственной активности все ИП должны уплачивать фиксированные взносы в Пенсионный Фонд РФ (ПФР).

Модульбанк — онлайн-бухгалтерия для ИП

Компетентный бухгалтер в Модульбанке способен взять на себя ответственность за ведение бухгалтерского учёта ИП.

Специалист насчитает суммы налогов, взносов для фондов, подготовит отчётность и отправит её в государственные ведомства. Каждую из этих функций возможно осуществить посредством интернета.

А если для подготовки отчёта понадобятся акты или договоры, Модульбанк запросит их отсканированные оригиналы в чате. В день оплаты налогов предприниматель увидит квитанцию в ЛК, подпишет её нажатием одной кнопки и средства будут перечислены в налоговую службу.

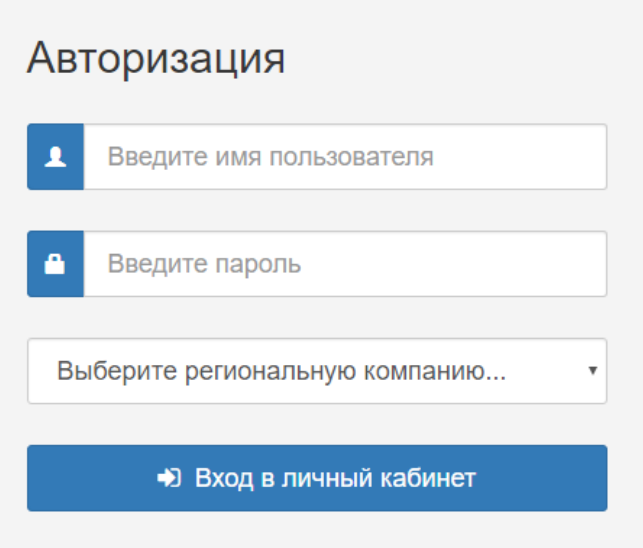

Процесс подключения к сервису онлайн бухгалтерии для ИП включает пару этапов. Для того, чтобы воспользоваться онлайн-бухгалтерией, предприниматель должен открыть в Модульбанке индивидуальный расчётный счёт.

Для этого на главной странице банка есть возможность оставить заявку на открытие. Её рассматривают, одобряют и ИП получает реквизиты, после встречается с банковским специалистом и подписывает договор об отношениях.

Подключить услугу ведения бухгалтерии можно просто написав в чат банка. Ассистенты помогут выбрать наиболее подходящий тариф, ответят на возникшие вопросы и подключат услугу онлайн-бухгалтерии.

Ниже рассмотрены тарифные планы на ведение бухгалтерии через интернет:

- бухгалтерия онлайн для ИП на УСН 6% (отсутствуют сотрудники, касса, валютные счета и эквайринг) – бесплатное обслуживание;

- ИП с Патентом – стоимость 749 руб./мес.;

- ИП на УСН – стоимость 899 руб./мес.;

- ИП на Едином налоге на вменённый доход (ЕНВД) – 1 тыс. 499 руб./мес.;

- ИП на УСН 15%, СНО и ООО – 6 тыс. 999 руб./мес.

По итогу каждого квартала специалист будет присылать квитанцию на оплату налоговых взносов, предприниматель должен ознакомиться и подписать её в своем личном кабинете. Вся отчётность в налоговую службу и фонды будут отправлены банковским работником самостоятельно – ИП не придётся делать это самому.

Как ИП вести бухгалтерию самостоятельно: пошаговая инструкция

Сегодня существует множество программ и онлайн-сервисов для ведения бухгалтерии. Почему бы не попробовать справиться собственными силами? Это особенно актуально для начинающих предпринимателей, не имеющих возможности привлекать бухгалтера в штат или отдавать бухучет на аутсорсинг.

Что необходимо для самостоятельного ведения бухгалтерии? Безусловно, нюансы зависят от выбранного налогового режима, однако можно сформулировать общий алгоритм действий:

Выберите налоговый режим. Для этого нужно примерно прикинуть возможные доходы и расходы, а также подумать о гипотетических партнерах. Если это крупные компании, работающие с НДС, выбирайте ОСНО. В противном случае можно остановиться на УСН. Здесь все обычно зависит от накрутки на товары и услуги — при минимальной прибыли со сделки, как правило, выгоднее получается применять режим «Доходы минус расходы». Однако УСН «Доходы» для многих удобнее — меньше бумажной волокиты, так как расходы не требуется подтверждать.

Изучите законодательство

Обратите внимание на сроки и формы сдачи отчетности, порядок уплаты налогов и взносов. Ответы на вопросы можно найти в бесплатной интернет-версии КонсультантПлюс.

Напишите учетную политику

Обычно там указывается следующее: какой бухучет будет использоваться (традиционный или упрощенный), методы налогового учета, порядок составления и оформления документов и подобные вещи. Лучше всего дополнить учетную политику приложениями — например, рабочим план счетов (при необходимости), типовыми формами первичных документов и т. д. Логично, что при осуществлении деятельности будет необходимо руководствоваться выбранной политикой.

Решите вопрос с работниками. Определитесь, есть ли в планах кого-либо нанимать. Стоит понимать, что финансовый и налоговый учет гораздо проще при отсутствии сотрудников. С появлением статуса работодателя возникнет и необходимость кадрового учета.

Следите за документооборотом. Не откладывайте на завтра оформление бумаг — отражайте хозяйственные операции по факту их совершения. Каким образом? Используйте специальные программы и сервисы. И помните, что нет документов — нет сделки. При проверке налоговая не поверит на слово, какими бы честными глазами вы ни смотрели. Любая операция в классическом бухучете отражается по принципу двойной записи — по дебету одного счета и кредиту другого.

Заключите договоры с партнерами. Удобно, когда есть договорные обязательства — зачастую тогда оформление документов существенно упрощается. Подпишите договоры с оператором связи, транспортными компаниями, почтой… Сделайте цифровую подпись, и сдавайте отчетность в электронном виде.

Анализируйте финансовую отчетность. Результат бухучета можно увидеть в балансе и отчете о прибылях и убытках

Для начинающих ИП особенно важно обращать внимание на кредиторскую и дебиторскую задолженности. Если первая существенно превышает вторую, суммированную с денежными средствами, есть повод начать беспокоиться

Но и полное отсутствие кредиторки не гарантирует, что дела идут прекрасно. Возможно, не используются шансы масштабировать бизнес за счет привлечения кредитных средств.

Статья в тему: Что такое краудфандинг + 10 площадок для привлечения средств на развитие бизнеса

Важно! Если вы планируете вести бухгалтерию сами, но не уверены в своих силах, пройдите небольшое обучение. Необязательно лезть в дебри и осваивать институтскую программу, достаточно понять принципы бухучета: что такое активные и пассивные счета, двойная запись, как отражать операции и составлять баланс

Современные программы, конечно, сделают многое за вас, однако во избежание ошибок нужно быть в теме и держать руку на пульсе.

Сегодня есть все возможности для обучения бухгалтерии — книги, онлайн-сервисы, курсы

Сегодня есть все возможности для обучения бухгалтерии — книги, онлайн-сервисы, курсы

Преимущества и недостатки

Перед началом поисков наиболее удобного и выгодного сервиса с онлайн-бухгалтерией следует ознакомиться с достоинствами и недостатками такой методики ведения бухучета. Первое, что пугает бизнесменов, это то, что сведения о деятельности предпринимателя аккумулируются в облачных сервисах. К ним получают доступ лица, не имеющие отношения к бизнесу. Опасения не имеют смысла, так как зачастую штатные сотрудники могут навредить бизнесу больше, чем специалисты, работающие удаленно.

Бухгалтер на удаленке работает одновременно с несколькими предпринимателями, иногда их число определяется десятками. Поэтому вероятность того, что аутсорсер захочет навредить делу какого-либо предпринимателя, которого он не знает и не видел, минимальна. Если же неприязненные отношения либо конфликты возникнут со штатным бухгалтером, то финансовые потери намного вероятней. Главбух имеет доступ ко всей информации, касающейся производственной и финансовой деятельности. При удобном случае она может быть использована против руководителя.

Обратите внимание! Хранение сведений о предпринимательской деятельности в облачных сервисах более безопасно, чем концентрация информации на одном или нескольких жестких дисках. В современных условиях их изъятие не является редкостью

Получить данные, находящиеся в облачных сервисах, затруднительно даже суду. Кроме того, базы данных хорошо защищаются от несанкционированного проникновения, вирусов. Им не страшны перебои с электроснабжением и пожары, в отличие от офиса.

Онлайн бухгалтерия для ИП имеет важный плюс. Пользователи информации не обязаны находиться в определенном месте для получения доступа к базе. Сведения хранятся в облачных сервисах, доступ к которым можно получить в любом месте, где есть выход в Интернет. После ввода логина и пароля пользователь получит необходимые сведения.

Выделяется также ряд других достоинств использования онлайн-бухгалтерии для ИП:

- Предпринимателю не придется тратиться на обеспечение информационной безопасности, что существенно уменьшит расходы. Удаленные сотрудники устранят сбои, обновят программу, обеспечат использование шаблонов, соответствующих требованиям законодательства.

- Экономия денежных средств на обустройстве рабочего места для бухгалтера и выплате заработка ему. Это поможет увеличить доход от бизнеса.

- Отсутствует необходимость оформления отпуска, больничного листа для бухгалтера, отсутствуют конфликтные ситуации.

Главным недостатком удаленного бухобслуживания является то, что на бизнесмена ложится обязанность по самостоятельному ведению дела. Необходимо отслеживать изменения в законодательстве, разбираться в налогообложении, проводках. Однако, всегда можно прибегнуть к консультационным услугам.

Как ИП оформить продажу товара и услуги в бухгалтерии

Если ИП оформляет все продажи надлежащим образом, проблемы с налоговой его не коснутся.

Бухгалтерский учет продажных документов включает в себя:

- договор;

- счет;

- товарный, кассовый чек или бланк строгой отчетности;

- накладную;

- акт выполненных работ;

- счет-фактуру.

Это полный комплект. Он может меняться в зависимости от ситуаций. Если вы реализуете продукцию собственного производства, оказываете услугу, то с покупателем в обязательном порядке должен быть заключен договор. Он может быть разовым или иметь определенный срок. В договоре вы прописываете, что, за какую сумму и в какой срок обязуетесь продать.

Счет предназначен для предоплаты. Это необязательный документ. В основном его используют при работе с юридическими лицами, или если отгрузка совершается при каком-либо задатке. В счете указываются все реквизиты ИП, наименование товара, сумма, выделяется НДС.

Товарный, кассовый чек или бланк строгой отчетности (БСО) выдается при наличных продажах. Они подтверждают факт оплаты. Какой именно нужно выдавать бланк, зависит от того, работает ИП с ККТ или нет, разрешено ли ему пользоваться БСО. К примеру, ИП, у которого свой магазин, выдает при продажах кассовые чеки. При безнале фактом оплаты будет служить либо платежное поручение, либо чек, если расчет произведен банковской картой.

Накладная и акт выполненных работ выдаются в качестве подтверждения отгрузки товара, продукции или оказания услуги. Расписываясь в данных документах, клиент соглашается с тем, что принимает товар надлежащего качества, а услуга оказана ему в полном объеме.

Счет-фактура предназначена для продаж с НДС. В ней указывается наименование продажи, сумма, выделяется налог. Учет таких операций ведем в книге продаж. Если ИП работает без НДС, счет-фактуры он не выдает.

Онлайн-бухгалтерия для бизнесменов в Альфа-Банке

Сервис Альфа-Банка был сделан именно для предпринимателей. Поэтому чтобы воспользоваться его услугами, не обязательно быть профессиональным бухгалтером или юристом.

Возможности онлайн-бухгалтерии в Альфа-Банке:

- система сама рассчитает сумму налоговых взносов и напомнит о сроках оплаты;

- предоставляет помощь в подготовке и сдаче всей необходимой отчётности в налоговую службу, Пенсионный фонд, Фонд социального страхования – всё это в режиме онлайн;

- система поможет вести учёт доходной и расходной частей, товарных единиц – так предприниматель будет видеть необходимую информацию и вовремя пополнять резервы склада;

- включён сервис быстрого создания счетов, актов, накладных и других документов;

- сервис рассчитывает налоги с заработных плат в автоматическом режиме и помогает с отчётом о сотрудниках;

- включена проверка контрагентов на предмет надёжности (в основе проверки закладываются данные единого госреестра);

- получение консультации опытных бухгалтера и юриста в онлайн-режиме.

- Тарифы Альфа-Банка на онлайн-бухгалтерию:

- Премиум. 15 месяцев безвозмездного обслуживания для только что зарегистрировавшихся предпринимателей;

- Премиум для тех ИП, которые зарегистрировались более, чем 90 дней назад, включает бесплатное обслуживание на 3 месяца.

Совет 4. Консультируйтесь

Не стесняйтесь, не тушуйтесь. Консультируйтесь везде, где есть возможность легально задать свой вопрос и получить ответ. На специализированных форумах http://forum.garant.ru/?list,8, в Facebook и в других соцсетях. Очень много нюансов и подводных камней даже у простого ИП на УСН 6%.

При этом всегда учтите, что консультанты могут ошибаться. Как и умные статьи на популярных сайтах, которые устаревают. Отделяйте актуальное от устаревшего.

Удобный налоговый календарь на портале или в интернет-версии системы ГАРАНТ содержит не только даты с полной информацией какие взносы,платежи и налоги нужно уплатить или какие документы подать в соответствующие госорганы, но и предоставляет возможность более детально ознакомиться с конкретными нормами. Получите бесплатный доступ на 3 дня!Получить доступ

Рекомендации по ведению бухгалтерии ИП

Генеральный директор консалтингового центра «Профдело» Татьяна Никанорова дает советы начинающим предпринимателям по ведению самостоятельного бухгалтерского учета:

Используйте известные онлайн-сервисы. Они не привязаны к одному устройству, как стационарные программы, позволяют быстро и достоверно произвести необходимые расчеты и контролировать финансовый поток

Важно пользоваться именно популярными сервисами («Мое дело», 1С), что позволит снизить риск технических неполадок и недоработок, которые присущи малоизвестным продуктам.

Все бумаги, используемые для бухучета, рекомендуется хранить в папках. Причем класть их туда стоит сразу после получения, чтобы избежать утери

Можно воспользоваться несколькими папками, распределив документы по категориям.

Сверяйтесь с налоговиками. Как минимум 1 раз в год следует сверяться с налоговыми органами. Оптимальный период — примерно через 10 дней после сдачи годовых отчетов и уплаты налога. Свериться можно на официальном сайте ФНС, в применяемом онлайн-сервисе (если его возможности это позволяют), лично в офисе контролирующих органов.

Следите за сроками сдачи отчетов. На сайте ФНС или в онлайн-сервисе для бухучета есть налоговый календарь. С его помощью ИП не допустит просрочек даже при условии постоянного внесения изменений в существующие законы.

Не путайте сроки сдачи деклараций и уплаты налогов.

При наличии сотрудников начинающим бизнесменам лучше сначала доверить расчеты профессионалу. Если нарушить установленные законы, можно получить штраф.

Плюсы и минусы использования интернет-бухгалтерии

Использование интернет-технологий для ведения бухгалтерского учёта — уже давно не редкость. Перевод бухгалтерии в электронный вариант имеет ряд преимуществ:

- нет привязанности к определённому месту работы (вся информация сосредоточена на серверах, к которым можно подключиться с любого компьютера);

- не надо скачивать специальные приложения и программы;

- гарантия безопасности (считается, что информацию, хранящуюся на серверах, сложно перехватить).

Стоит иметь в виду, что стоимость онлайн сервисов может быть значительно ниже стоимости лицензионных программ по бухучёту

Недостатки интернет-бухгалтерии заключаются в следующем:

- зависимость от наличия интернета;

- зависимость от качества браузера;

- типовой набор настроек (нельзя подкорректировать под свои интересы).

Электронный бухгалтер Эльба

С помощью сервиса ИП может сам вести первичную документацию, формировать отчёты, планировать финансы и др. Использование электронного бухгалтера позволяет не тратить лишних средств на бухгалтерские услуги сторонних организаций или профессионального специалиста. Электронная бухгалтерия предназначена для тех, кто использует УСН и ЕНВД с численностью сотрудников не более 50 человек.

Электронный бухгалтер Эльба был специально разработан для малого бизнеса

Электронный бухгалтер Эльба состоит из следующих разделов:

- торговля (заполнение счетов, актов, составление договоров);

- кадровый учёт (зарплата, налогообложение с зарплат персонала и другое);

- бухучёт;

- отчётность (индивидуальная для каждого конкретного случая).

Плюсы данного онлайн-бухгалтера:

- подготовка и отправка налоговой отчётности через интернет;

- шифрование данных при открытии доступа к многоуровневой авторизации;

- возможность открытия банковского счёта;

- существует версия для мобильных устройств;

- предоставляет консультации экспертов по бухучёту внутри сервиса;

- предоставляет индивидуальный налоговый календарь и т. д.

Минусы Эльбы:

- отсутствие общей системы налогообложения;

- нет поддержки некоторых специализированных задач (например, ведение учёта для производителей сельхозтоваров).

Онлайн-бухгалтерия от Тинькофф

Для уплаты налогов и страховых взносов бизнесмены могут пользоваться бухгалтерией от Тинькофф. Эта бухгалтерия рассчитана не только на крупные компании, но и на представителей малого и среднего бизнеса.

Онлайн бухгалтерия от Тинькофф подойдёт предпринимателям на УСН и на ЕНВД

Преимущества бухгалтерии от Тинькофф:

- довольно продолжительный пробный период (т. е. систему можно тестировать 2 месяца или первые полгода после регистрации собственного дела);

- своевременное напоминание о необходимости уплатить налоги;

- есть доступ к встроенной бухгалтерии с бесплатным выпуском персональной электронной подписи;

- автоматический расчёт налогооблагаемого дохода;

- быстрое формирование налоговой декларации и отправка по интернету.

Главным недостатком данной бухгалтерии считается недостаточно широкий охват систем налогообложения.

Иные электронные помощники

Помимо вышеназванных онлайн-бухгалтеров существуют и другие. Так, популярностью пользуются сервис «Моё дело» для малого бизнеса и «Небо» для небольших компаний и ИП.

Плюсы бухгалтера «Моё дело»:

- недорогое обслуживание, особенно для ИП без сотрудников;

- безлимитные консультации;

- быстрая техподдержка.

Интернет-бухгалтерия «Моё дело» располагает большим количеством видео по бухгалтерии

- отсутствует общая система налогообложения;

- необходимо оплачивать подписку за год;

- трёхдневный тестовый период (значительнее ниже, чем у многих других сервисов).

Возможности сервиса «Небо» заключаются в следующем:

- поддерживает учёт таких систем, как ОСНО, УСН и ЕНВД;

- подготавливает и тестирует отчётность;

- поддерживает учёт зарплат и складской учёт;

- предоставляет индивидуальный налоговый календарь;

- отправляет отчётные документы и другое.

ИП, использующие ЕНВД, общую или упрощённую системы налогообложения, могут воспользоваться онлайн сервисом «Небо»

При выборе того или иного электронного помощника необходимо ознакомиться с возможностями каждой системы, провести анализ предлагаемых функций. Выбор ИП будет зависеть от системы налогообложения, т. е. от характера отчётной деятельности.